Sudah sangat common praktek memperkecil nilai honor tenaga kerja gila pada laporan PPh Pasal 21/26 dilakukan, bahkan pada tenaga kerja Indonesia-pun tidak sedikit diantara kita melakukannya. Sebenarnya, apakah itu boleh?, apakah itu worthy (setimpal/layak) untuk kita lakukan?, Darimanakah praktek pengecilan nilai honor tenaga kerja gila berawal? Apa pemicunya?, di final artikel nanti saya tampilkan sebuah review (analisa singkat/sederhana) untuk menjawab pertanyaan “apakah memperkecil nilai honor pada PPh Pasal 21/26 worthy (setimpal) untuk dilakukan”.

Sekarang saya akan posting satu laporan khusus mengenai praktek penempatan dan penggunaan tenaga kerja gila di Indonesia, praktek mengecilkan nilai honor pada PPh Pasal 21/26, serta dampaknya. Bagi rekan-rekan yang kebetulan bekerja di perusahaan yang mempekerjakan orang asing, atau mensponsori orang asing, atau mempunyai keterkaitan dengan orang gila yang tinggal di Indonesia, atau memperkcil nilai honor tenaga kerja pada PPh Pasal 21/26. Mungkin laporan ini bisa memperlihatkan sudut pandang yang berbeda sebagai pemanis wawasan.

Sebelum saya lebih jauh berbicara masalah ini, perlu saya sampaikan di sini bahwa hingga dikala ini saya belum mengumpulkan data yang valid atas asumsi-asumsi yang akan saya pakai nanti. Akan tetapi besar harapan saya (mungkin agak muluk) masalah yang saya bahas di blog kecil ini, menerima perhatian dan follow-up (tindak-lanjut) dari pihak lain (individu/organisasi) yang memang khusus berprofesi sebagai peneliti pastinya, amin!

Tujuan penulisan ini bukan untuk menolak keberadaan tenaga kerja asing, bukan untuk membahas pro-con atas tingkat kebutuhan tenaga kerja gila atau tidak, atau yang sejenisnya. Saya bukan orang yang authoritative untuk membahas masalah itu. Melainkan akan berfocus pada praktek penempatan dan penggunaan tenaga kerja gila serta pengecilan nilai honor pada Laporan PPh Pasal 21/26.

Tenaga Kerja Asing dan Keberadaan-nya di Indonesia

Walaupun saya tidak akan berfocus mengenai keberadaan orang (tenaga kerja) gila di Indonesia, saya merasa hal ini relevant untuk dibahas, bahkan saya meyakini; dari sinilah praktek pengecilan nilai honor tenaga kerja gila pada laporan PPh Pasal 21/26 berawal.

Berangkat dari satu pertanyaan sederhana: ”Mengapa ada tenaga kerja gila (dari luar negara) di Indonesia?”

Ada banyak sekali kemungkinan mengapa orang gila memutuskan untuk tinggal dan bekerja di Indonesia:

[1]. Sejak sebelum masuk Indonesia memang berencana dan Ingin bekerja di Indonesia

Type tenaga kerja gila ibarat ini biasanya typically, mereka bekerja di Indonesia alasannya yaitu di bawa oleh perusahaan gila yang sedang melaksanakan expansi perjuangan di Indonesia. Biasanya mereka bekerja di perusahaan-perusahaan world-wide yang mempunyai cabang atau subsidiary atau representative di Indonesia. Sebutlah: Mulai dari Banking, minning (pertambangan), hingga Tourism (hotel/resto/recreation/attraction). Dari Media hingga car assembling. Biasanya mereka bermukim di kota-kota sentra business/perdagangan, Industry, pertambangan atau perhotelan. Tenaga Kerja gila type ini, terang legalitas dan tax planning-nya selama berada di Indonesia telah dipersiapkan dengan matang.

Apakah di area ini ada praktek pengecilan nilai honor tenaga kerja asing, mungkin ada tetapi prosentase-nya paling kecil di bandingkan type yang lainnya.

[2]. Menikah dengan orang Indonesia, di landasi oleh cinta terhadap pasangan yang memang tinggal di Indonesia, karenanya memutuskan untuk tinggal di Indonesia.

Orang gila (tenaga kerja asing) type ini juga termasuk typically, mereka berada di Indonesia, alasannya yaitu alasan yang jelas, yaitu pernikahan. Adalah mustahil untuk survive di Indonesia tanpa bekerja (dan berpenghasilan). Mereka could be anywhere in Indonesia. Jikapun ada yang “nebeng” hidup dengan istri yang kebetulan seorang artis atau celebrities (sehingga tidak perlu bekerja dan berpenghasilan), itu lain persoalan.

Apakah di sini ada potensi pengecilan nilai gaji/penghasilan di type ini? Besar kemungkinan-nya.

[3]. Awalnya ke Indonesia hanya untuk berwisata, sesudah masuk ke Indonesia menemukan begitu banyak potensi dan peluang, sehingga karenanya memutuskan untuk tinggal sementara di Indonesia untuk mencoba-coba ber-business. Type ibarat ini biasanya berada di sekitar tempat wisata, atau di pusat-pusat kerajinan. Tetapi mungkin susah di lacak keberadaannya. Setelah menemukan begitu banyak peluang dan potensi, karenanya mereka memutuskan untuk tinggal sementara di Indonesia, entah karenanya bekerja fulltime di suatu perusahaan, atau menjadi pekerja lepas (part-timer) atau self-employed dengan menyediakan jasa professional. Mulai dari mengajar bahas asing, distributor media asing, distributor perdagangan asing, professional photographer, consultant (any fields), doctor, designer, model, bahkan menciptakan small/medium business sendiri dan merekrut tenaga kerja.

Saya mensinyalir di area inilah praktek pengecilan nilai gaji/penghasilan paling banyak terjadi.

Mengapa?.

Sebelum menjawab pertanyaan mengapa ini, mari kita lihat sedikit mengenai peraturan orang gila di Indonesia, berdasarkan PP No. 32 Tahun 1994 ihwal Visa Izin Masuk, Dan Izin Keimigrasian:

Ada 5 macam visa yang diberikan oleh pemerintah Indonesia bagi warga gila untuk bisa masuk dan atau tinggal sementara di Indonesia yaitu: Visa Diplomatik, Dinas, Kunjungan dan Visa Tinggal Terbatas.

Diantara kelima jenis visa itu, yang relevant dengan tenaga kerja gila yaitu Visa Kunjungan dan Visa Tinggal Terbatas.

Visa Kunjungan diperuntukkan bagi mereka yang bermaksud melaksanakan kunjungan dalam rangka kiprah pemerintahan, pariwisata, acara sosial, budaya dan perjuangan (tidak untuk bekerja). Tidak untuk bekerja. Visa Kunjungan diberikan kepada orang gila untuk berkunjung di wilayah Negara Republik Indonesia paling usang 60 (enam puluh) hari terhitung semenjak tanggal diberikannya izin masuk di wilayah Indonesia. Dalam hal orang gila berkunjung ke wilayah Indonesia untuk tujuan tertentu sanggup diberikan Multipel Visa.

Visa Tinggal Terbatas diberikan kepada orang gila untuk tinggal di wilayah Indonesia paling usang satu tahun terhitung semenjak tanggal diberikannya izin masuk di wilayah Indonesia. Visa Tinggal Terbatas diperuntukkan bagi warga gila yang bermaksud untuk :

1) Menanamkan modal

2) Bekerja

3) Melaksanakan kiprah sebagai rohaniwan

4) Mengikuti pendidikan dan latihan atau melaksanakan penelitian ilmiah

5) Menggabungkan diri dengan suami dan atau orang bau tanah bagi isteri dan atau anak sah dari seorangWarga Negara Indonesia.

6) Menggabungkan diri dengan suami dan atau orang bau tanah bagi

isteri dan anak-anak sah di anak-anak dari Orang Asing.....

7) Repatriasi.

Bagi warga gila yang awalnya ke Indonesia hanya untuk berwisata, kemudian sesudah 60 hari berada di Indonesia, mereka menemukan begitu banyak potensi dan peluang, sehingga karenanya memutuskan untuk tinggal sementara di Indonesia, tentunya mulai berpikir ihwal memperoleh visa tinggal terbatas supaya bisa berlaku 1 (satu) tahun. Sedangkan untuk memperoleh visa tinggal terbatas, harus memenuhi salah satu diantara ketujuh criteria peruntukan ijin berkunjung/tinggal di atas.

Menanamkan Modal? Tidak mungkin. Minimum “Capital Contribution” untuk “Direct Foreign Investment (PMA=Penanaman Modal Asing)” yaitu USD 100,000 (that is about a billion Rupiah alone). Untuk mereka yang hanya bermaksud mencoba-coba berbisnis di Indonesia, tentu tidak akan berani menanamkan USD 100,000.

Awal Terjadinya Pengecilan honor (penghasilan) Tenaga Kerja Asing

Diantara ketujuh alternative scenario di atas, alasan “bekerja” lah yang paling memungkinkan, dan dianggap jalan yang paling gampang dan paling murah. Dari sini lah praktek penempatan tenaga kerja gila yang tidak sehat paling banyak berawal.

Bagaimana ini melakukan? Mencari Sponsorship! Maka mulailah terjadi praktek-praktek penyimpangan. Orang gila yang sesungguhnya tidak bekerja tetapi dibentuk seakan-akan bekerja di Indonesia. Pihak (PT Sedang/Besar) yang memperlihatkan sponsor akan mendapatkan imbalan (bentuk reward tertentu) atas sponsor yang diberikan, sedangkan orang asingnya bisa memperoleh Visa Tinggal terbatas dan berbisnis dengan company/organisasi set-up cost yang sangat rendah (almost at no cost).

Atau scenario lain, orang asing-nya bermaksud membuat perjuangan di Indonesia, tetapi kemampuan modalnya belum mencapai USD 100,000 (untuk memenuhi minimum capital for direct foreign investment/PMA). Maka mereka tidak punya pilihan lain selain harus mengangkat/menunjuk orang Indonesia sebagai pendiri (pemilik) PT, sementara pemilik aslinya (orang asing-nya) dimasukkan sebagai tenaga kerja gila di dalam PT yang mensponsori.

Apa dampaknya?

[1]. Munculnya Direktur-Direktur boneka yang tak lebih dari symbol untuk melegalkan praktek illegal, dimana scenario kepemilikan perusahaan menjadi tidak jelas. Bagaimana tidak, pemilik perjuangan bersama-sama yaitu orang asing, akan tetapi officially, seakan-akan orang Indonesia.

Bagaimana orang gila melindungi dirinya dari potensi resiko? Di balik legalitas pendirian perusahaan (pengangkatan administrator selaku penanggung jawab perusahaan) dibuatkan akte hutang-piutang antara administrator (orang yang seakan-akan pemilik usaha) dengan orang gila (pemilik perjuangan yang sesungguhnya), dimana asset perusahaan itulah yang dijadikan collateral (jaminan).

[2]. Sudah pasti, praktek penggunaan hidden-bank account akan terjadi, siklus arus kas tidak akan terjadi secara sempurna, dimana arus uang akan terputus pada titik tertentu :

Customer ->Hidden Bank Account->Official Bank Account->Cost/Expense->Sales->?[3].

Muncul-nya Wajib Pajak (penanggung jawab) tubuh perjuangan yang orisinil tapi palsu , yang disadari atau tidak, akan menandatangani Laporan Keuangan dan SPT-SPT yang beliau sendiri tidak tahu darimana datangnya angka-angka di dalam laporan yang ditandatangani.

[4]. Kedua pengaruh diatas, juga

berpotensi mengakibatkan law-enforcement yang rancu ketika terjadi masalah aturan terkait dengan perusahaan (PT Lokal yang sesungguhnya dimiliki oleh orang gila tadi).

Menurut aturan material, “

iya, administrator yaitu penanggung jawab dan orang yang akan berhadapan dengan aturan di dalam kasus”, akan tetapi

secara normatif “

apakah administrator bisa dituntut untuk suatu resiko kesalahan yang beliau sendiri sesungguhnya tidak pernah menyadari (read:tahu) apakah laporan itu salah atau benar, sementara “the real player yaitu orang asing-nya”.

[5].

Scenario ibarat itu pula biasanya yang paling berpotensi menciptakan terjadinya pengecilan nilai honor (penghasilan) tenaga kerja asing . Untuk menutup kewajiban perpajakan tenaga kerja asingnya, biasanya pihak perusahaan (yang memperlihatkan sponsorship) akan

berusaha menciptakan honor orang asingnya sekecil mungkin dengan tujuan supaya PPh Pasal 21/26 nya juga akan menjadi lebih kecil.

What a massy!Siapakah yang salah?Orang Asingnya? Saya meragukannya,

let’s answer a question ”

Mungkinkah orang asingnya mengetahui persis loop-holes (celah/kelemahan) aturan dan legalitas di negara kita?, mungkinkah orang gila tahu persis ”How to cheat/exploit/manipulate” aturan dan legalitas di negara kita?”. Do you think they have a gut to do that? Hmmm...

naturally they should not. Saya yakin bahwa mustahil orang gila yang gres tinggal di Indonesia 6 bulan tahu bagaimana meng-eksploitasi dan memanipulasi aturan di negara kita.

So Who?The system!.

Siapa “The system itu”? You know “what and how system is (conduct, rules, procedures, personal: orang-orang yang berada atau terkait dengan bulat sistem itu sendiri)”. Silahkan di-interpretasikan.

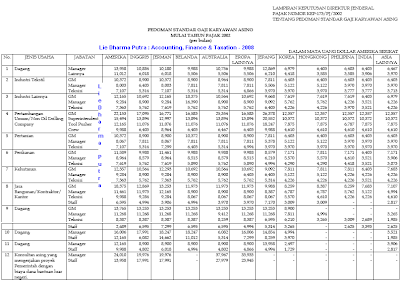

KEP-173/PJ/2002 Lampiran: Standar Gaji Tenaga Kerja AsingTahukah anda bahwa perusahaan tidak bisa semau-maunya mengecilkan nilai honor tenaga kerja asing?.

Pemerintah (yang diwakili oleh DJP) telah mengeluarkan

KEP-173/PJ/2002 yang disertai Lampiran Daftar Standar Gaji Tenaga Kerja Asing, yang

menetapkan standard besarnya honor bagi tenaga kerja gila yang bekerja di Indonesia.

Seperti apakah Standard Gaji orang gila tersebut?Berikut yaitu screen-shootnya (silahkan click gambar untuk memperbesar):

[-]. Jika dilihat (pada screen-shoot di atas), maka bisa kita temukan bahwa standard honor tenaga kerja gila sesungguhnya telah diatur oleh pemerintah sedemikian rupa.

[-]. Besarnya standard honor tenaga kerja gila ditentukan oleh:

Negara Asal, Bidang Usaha dan level-nya.

Misalnya:Mr Jack Green, warga negara ”Amerika” bekerja di Indonesia, bidang usahanya yaitu ”Dagang”, jabatan/level-nya yaitu ”Manager”. Dari tabel ini, maka anda akan pribadi menemukan besarnya Standard Gaji bagi Mr. Jack Green, yaitu sebesar USD 13,958.00

So, perusahaan atau sponsor penempatan tenaga kerja asing, dihentikan se-mau-maunya memilih besarnya honor di dalam kontrak, apalagi berusaha mencantumkan nilai yang lebih kecil dibandingkan nilai honor yang bersama-sama pada Laporan PPh Pasal 21.

Akan tetapi

pada kenyataannya, banyak perusahaan yang entah alasannya yaitu kemauan sendiri atau alasannya yaitu di sarankan oleh konsultannya untuk mengecilkan nilai honor tenaga kerja asingnya, dengan maksud supaya beban pajak gajinya (PPh Pasal 21-nya) menjadi lebih kecil.

Praktek mengecilkan nilai honor pada laporan PPh 21 juga terjadi pada tenaga kerja Indonesia.

Juga sudah common bahwa banyak perusahaan yang memperkecil nilai honor administrator hingga karyawan pada laporan PPh Pasal 21-nya, dengan impian pajak atas gajinya menjadi lebih kecil. Sehingga beban pajak bisa dikurangi.

Apakah Praktek Memperkecil Nilai Gaji pada PPh Pasal 21/26 (terutama untuk Tenaga Kerja Asing) layak (worthy) untuk dilakukan?.

Penentuan besarnya honor pegawai di Laporan (SPT) PPh Pasal 21/26 berimplikasi pribadi terhadap PPh Badan (Pasal 17).

Apa hubungan PPh Pasal 21/26 dengan PPh Badan?Memang, PPh Pasal 21 bukanlah element biaya yang secara pribadi besar lengan berkuasa terhadap besarnya PPh Badan (pasal 17), Akan tetapi

element utama perhitungan PPh Pasal 21/26 yaitu ”Gaji dan atau Upah”, di mana Gaji dan upah juga merupakan element cost dan biaya pada Laporan Laba Rugi, bahkan honor dan upah yaitu element cost dan expense paling dominant sesudah Inventory (penggunaan persediaan materi baku dan barang jadi) yang merupakan dasar penentuan besarnya PPh Badan (Pasal 17).

Artinya: Setiap rupiah yang

dikurangkan dari Nilai Upah dan Gaji pada PPh Pasal 21/26, juga akan

mengurangi pengakuan ”

Direct Labor Cost (Cost Tenaga Kerja Langsung)” dan ”

Payroll Expense (biaya gaji)” pada ”Laporan Laba/Rugi (perhitungan PPh Badan)”.

Berkurangnya Direct Labor Cost dan payroll expense akan menciptakan ”

Earning Before Tax (Laba Sebelum Pajak)"

pada Laporan Laba/Rugi, akan meningkat sejumlah yang sama.

Meningkatnya Laba sebelum pajak, tentu juga akan mengakibatkan PPh Badan meningkat, bukan?

Kesimpulan:

”Penurunan PPh Pasal 21/26” dengan cara memperkecil nilai gaji/upah, akan di-imbangi oleh

"

meningkatnya PPh Badan”.

Meskipun saya belum melaksanakan analisa lebih jauh (ke angka-angka, perbandingan-perbandingan), melihat struktur rate (tarif) progresif PPh Pasal 21/26 dengan tarif PPh Badan (Pasal 17), saya yakin

pada titik tertentu, mereka akan mendekati (jika tidak completely)

equal/sebanding.

Artinya lainnya (

jika analisa saya benar, mohon dikoreksi jikalau salah):

Walaupun terjadi tindakan memperkecil honor pada PPh Pasal 21/26, seharusnya negara tidak terlalu dirugikan, alasannya yaitu penurunan PPh 21, akan berimbang dengan meningkatnya PPh Badan in the same period,

bukan?So, siapa yang paling dirugikan dari praktek memperkecil honor pada PPh Pasal 21/26 ini?Let’s check it one-by-one…………..[-].

Negara Vs Perusahaan:

Perusahaan: PPh 21 surplus tetapi PPh Badan defisit

Negara: PPh 21 Defisit tetapi PPh Badan Surplus

Consider it’s a match point (none of them is lost on the game) tidak ada pihak yang dirugikan.[-].

Pekerja/Pegawai (yang di potong PPh Pasal 21/26):

Mereka tidak dirugikan oleh scenario ini. Malah diuntungkan alasannya yaitu membayar pajak lebih kecil dari yang seharusnya.

Tetapi, bagaimana jikalau tenaga kerjanya yaitu tenaga kerja asing?Mungkin anda ingin mengatakan:

Bagiamana jikalau penurunan nilai gaji/upah tersebut dialokasikan menjadi biaya lain (misal: menjadi other expense?)?. Berarti PPh Pasal 21 kecil dan PPh Badan juga tetap kecil.

Technically maupun conceptually itu tidak memungkinkan, alasannya yaitu anda tidak mempunyai dokumen pendukung (nota/faktur/bill/receipt) yang sesuai, kecuali anda make up. Bagi saya itu tidak mungkin. Jika anda bisa make up, berarti anda memang bisa apa saja. Saya rasa, laporan (posting) ini bukan untuk anda.

Ya, tapi kan hitung-hitung demi kebaikan pegawai juga, supaya pegawai tidak terlalu dibebani pajak.

Bagimana jikalau memakai cara lain untuk meningkatkan kesejahteraan pekerja?Misalnya: Bina dan didik pekerja supaya lebih terampil dengan menyediakan training/course/work-shop yang intensive, coaching dan management workshop/ceminar yang consistent supaya mereka bisa memperlihatkan nilai tambah yang tinggi bagi perusahaan, sanggup menghasilkan high quality product, tingkatkan kinerja, lakukan effisiensi dengan memangkas Non-value-added activities/administration, repetitive task automation, clear check-list, lakukan sales force yang bagus,

lalu share sebagian profit untuk ”employee benefit and retention”.

Keuntungan perusahaan meningkat, penghasilan karyawanpun meningkat. Saya yakin, pada dikala karyawan mencapai level sejahtera, they will be more than happy to pay their payroll tax, they will be even a proud citizen!, bersukur dan besar hati alasannya yaitu hidup berkecukupan, yet bisa melaksanakan kewajiban sebagai citizen.

Kesimpulan akhir:Pada karenanya semua saya kembalikan kepada anda (reader) msing-masing. Jika ada rekan-rekan yang sudah pernah melaksanakan kajian, analisa yang detail mengenai hal ini, mungkin bapak-bapak dari DJP yang sudah biasa melaksanakan analisa

ekualisasi PPh Badan dengan PPh Pasal 21/26, saya persilahkan untuk memberikan hasil analisa-nya di sini (dengan menulis komentar) akan sangat berharga bagi reader yang lain. Atau mungkin mempunyai pengamatan/pandangan berbeda mengenai tenaga kerja asing? Mari kita bertukar pikiran.