Dalam Break Even Point (BEP) Analysis – Part 2 kita sudah ber-experiment mengenai Break Even Point untuk single product and single sales, saya pikir itu sudah menunjukkan basic knowledge yang cukup perihal bagaimana mengaplikasikan analysis tool ini ke dalam real business (read:production) practice. Sekarang di

Break Even Point (BEP) Analysis – Part 3 kita akan ber-experiment mengenai bagaimana mengaplikasikan BEP analysis untuk “

PRODUCT MIXED” atau di Indonesia dikenal dengan “

PRODUK BAURAN”, mungkin rekan-rekan di bab marketing lebih suka menyebutnya sebagai “

SALES MIXED”.

Yet, saya juga akan mencoba mengaplikasikan analisis ini untuk membidik target profit tertentu.

Sebelum masuk ke pola kasus dan analysis-nya kita harus berbicara mengenai

CONTRIBUTION MARGIN terlebih dahulu. Apa itu Contribution Margin? Here we go…..

Contribution Margin (CM)Secara sederhana “

Contribution Margin” ialah jumlah Rupiah (

or any currencies) yang tersisa setelah “

Variable Cost” terbayar.

Contribution Margin ini nantinya akan dipergunakan untuk menutup “

Fixed Cost”. Jika

Contribution Margin sama dengan besarnya

Fixed Cost, maka kondisi Break Even sudah tercapai, dan untuk setiap selisih lebihnya ialah “

Profit”.

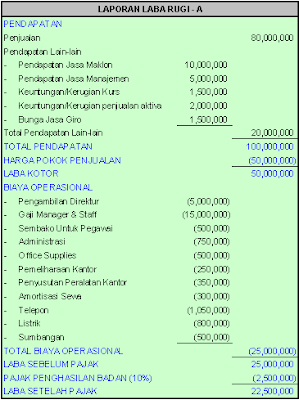

Rekan-rekan di Akuntansi Keuangan yang biasa bergelut dengan

Profit & Lost Statement, mungkin lebih mengenal ini sebagai Laba Kotor (

Gross Profit), yang di dapat dengan cara mengurangkan “

Revenue” dengan “

Cost of Good Sold”, yang bila dikurangkan lagi dengan

Operating Expenses maka akan memperoleh

Earning Before Interest & Tax (EBIT).

Okay that is enough, supaya tidak ngelantur ke akuntansi keuangan, kita kembali ke topic utama…..

Dari definisi diatas, maka equation (persamaan?) untuk Contribution Margin adalah:

Contribution Margin (CM) = Sales – Variable CostJika “

Revenue” sepenuhnya berasal dari “

Sales” (

R=S) maka persamaan Contribution Margin di atas akan menjadi:

CM = Revenue –Variable Cost

Masih ingat bagaimana equation untuk Break Even Point?

Revenue – Variable Cost – Fixed Cost = 0Jika Contribution Margin kita masukkan, maka kita akan memperoleh equation Break Even Point menyerupai ini:

Contribution Margin – Fixed Cost = 0Untuk bisa menganalisa

volume (Quantity) maka kita perlu mengetahui

UNIT CONTRIBUTION MARGIN. Contribution Margin = [Unit Price x Quantity] – Variable Cost

Unit Contribution Margin = Unit Price – Unit Variable Cost

Penerapan Break Even Point Untuk Product MixedMasih ingat dengan kasusnya Pak Lie (PT. Royal Bali Apparel) di BEP Analysis – Part 2?.

Berproduksi (kemudian berjualan) satu jenis product saja? Seems to be not a good idea (

a-b-g biasa bilang “Cape deeehh” :-)). Tindakan menyerupai itu sama saja dengan mempersempit jalan, menutup peluang, atau yang sejenisnya. Sangat tidak dianjurkan oleh mahir manapun. Di masa high spinning tight competition market menyerupai ketika ini. Se-revolution apapun marketing strategy yang diterapkan, bila yang ditawarkan hanya satu macam product dan satu type saja saja, rasanya jadinya tetap tidak sebagus bila product range yang ditawarkan lebih beraneka ragam.

Khususnya untuk perusahaan yang gres mencoba (read: merintis) usaha manufactur maupun dagang,

devoting all energy and effort untuk satu macam (1 type) product saja bukanlah tindakan yang smart (jika tidak mau disebut bodoh). Perlu “

Product Diversification”. Perlu men-develop banyak product untuk mengetahui product unggulan yang paling cocok untuk dikembangkan.

Board member PT. Royal Bali Apparel sangat menyadari hal tersebut, untuk itu dibulan-bulan berikutnya PT. Royal Bali Apparel berencana untuk memproduksi 2 macam product lagi disamping blouse yang memang sudah di produksi.

Adapaun 2 macam product lain yang akan dikembangkan ialah “Skirt” & “Trouser”, sehingga semuanya menjadi 3 products, yaitu:

[-]. Blouse (baju atasan perempuan memakai lengan & krah?)

[-]. Skirt (rok bawahan?)

[-]. Trouser (celana panjang?)

Untuk maksud tersebut PT. Royal Bali Apparel telah menambah mesin dan peralatan produksi termasuk merekrut staff yang lebih banyak lagi, sehingga budget yang dialokasikan menjadi sebagai berikut:

Adapun unit price yang akan dipasang pada masing-masing product tersebut ialah sebagai berikut:

Dari production plan diperoleh data sebagai berikut:

Selanjutnya data ini kita perhitungkan sebagai “Variable Cost”, sedangkan total cost untuk tiap jenis productnya ialah “Unit Variable Cost”.

Dari data di atas, persoalannya adalah:

“Berapa banyak (volume) product yang harus diproduksi dan dijual oleh perusahaan, dan berapa jumlah untuk masing-masing jenis produk tersebut harus terjual biar perusahaan mencapai break even dalam satu bulan?”

Masih ingat langkah-langkah yang perlu kita lakukan untuk menganalisa single product?, untuk MIXED PRODUCT berlaku langkah yang sama, hanya saja perlu mendeterminasi Unit Contribution Margin (untuk penyederhanaan analisa) dan melaksanakan pembebanan masing-masing Unit Contribution Margin ke dalam product masing-masing. Detail langkah-langkahnya ialah sebagai berikut:

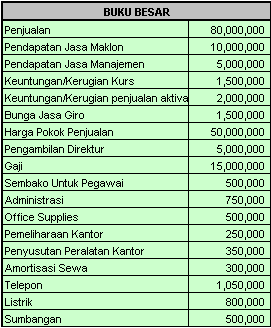

Step-1: Determinasi Fixed Cost

Dari data di atas kita bisa hitung tentukan besarnya “Fixed Cost”. Dengan mengalokasikan semua harga perolehan aktiva menjadi beban penyusutan per bulan, serta membebankan monthly expense-nya. Maka kita akan memperoleh Fixed Cost menyerupai dibawah ini:

Kita peroleh besarnya “Fixed Cost” yang dibebankan sebulan ialah Rp 94,020,833,-

Step-2: Determinasi Variable Cost & Unit Variable Cost

Dari table di atas kita peroleh besarnya "Variable Cost" Rp 168,250,- dengan masing-masing “Unit Variable Cost” sebagai berikut:

Blouse = Rp 45,750,-

Skirt = Rp 47,500 ,-

Trouser = Rp 75,000,-

Step-3: Determinasi Contribution Margin & Unit Contribution Margin

Masih ingat equation untuk Contribution Margin?

Contribution Margin (CM) = Sales – Variable Cost

“Total Unit Sales” untuk seluruh product sudah kita ketahui (lihat tabel unit price) sebesar Rp 325,000,- dan “Total Unit Variable Cost” sudah kita peroleh di step-2 di atas sebesar Rp 168,250,- maka “Contribution Margin” dapat kita hitung dengan menggunakan equation (persamaan) di atas:

Contribution Margin (CM) = Sales – Variable Cost

Contribution Margin (CM) = Rp 325,000 – Rp 168,250

Contribution Margin (CM) = Rp 156,000

Sedangkan Unit Contribution Margin dapat kita hitung dengan mem-pro-rate-kan Contribution Margin diatas dengan perbandingan unit price yang di set di awal:

Perbandingan Unit Price:

[Blouse] ; [Skirt] ; [Trouser] = [Sales Mixed]

[80,000] ; [95,000] ; [150,000] = [325,000]

Selanjutnya kita hitung rate-nya:

Blouse = [80,000/325,000] x 100% = 25%

Skirt = [95,000/325,000] x 100% = 29%

Trouser = [150,000/325,000] x 100% = 46%

---------------------------------------------- (+)

Total = 100%

Dari rate di atas, maka Contribution Margin dapat kita pro-rate-kan ke masing-masing jenis product menjadi “Unit Contribution Margin” sebagai berikut:

Unit CM Blouse = 25% x Rp 156,000 = Rp 34,250,-

Unit CM Skirt = 29% x Rp 156,000 = Rp 47,500,-

Unit CM Trouser = 46% x Rp 156,000 = Rp 75,000,-

---------------------------------------------------- (+)

Total Unit CM = Rp 156,000,-

Step-4: Pembebanaan Unit Contribution Margin (Weighting Unit Contribution Margin).

Beban Unit Contribution Margin dapat dihitung dengan cara mengalikan masing-masing unit contribution margin dengan rate beliau pada langkah ke-3 di atas:

Blouse = Rp 34,250 x 25% = Rp 8,431,-

Skirt = Rp 47,500 x 29% = Rp 13,885,-

Trouser = Rp 75,000 x 46% = Rp 34,615,-

------------------------------------------------------ (+)

Beban Unit Contribution Margin = Rp 56,931,-

Step-5: Menentukan Volume Produksi & Sales

Ini ialah langkah terakhir untuk menjawab problem “Berapa banyaknya product yang harus dijual dalam satu bulan biar perusahaan mencapai Break Even Point” dan "berapa banyaknya untuk masing-masing jenis product?”

Sampai sejauh ini, kita gres berbicara mengenai “Unit Sales/Unit Price” dan “Unit Variable Cost” saja. Kita sudah tahu bahwa untuk mencapai break even point perusahaan harus bisa mengahailkan (to generate revenue) untuk menutup Variable Cost dan Fixed Cost. Lalu kapan “Fixed Cost” dicover?.

Dilangkah inilah Fixed Cost ambil bagian. Volume produksi & sales dihitung dengan cara: membagi “Fixed Cost” dengan “Beban Unit Contribution Margin”

Dari step-1 kita sudah peroleh besarnya fixed cost Rp 94,020,833,- dan Beban Unit Contribution Margin Rp 56,931,- maka besarnya quantity yang harus diproduksi dapat kita hitung:

Quantity = Fixed Cost / Weighted Unit CM

Quantity = Rp 94,020,833,- / Rp 56,931

Quantity = 1651 pcs

Sedangkan volume product yang harus diproduksi dan terjual untuk masing-masing productnya kita hitung dengan: mengalikan “Quantity” di atas dengan “rate” masing-masing product (rate pada step-3 di atas):

Blouse = 1651 x 25% = 407 pcs

Skirt = 1651 x 29% = 483 pcs

Trouser = 1651 x 46% = 762 pcs

---------------------------------- (+)

Total = 1651 pcs

Mungkin anda ingin bertanya: “Apa iya? dari mana bisa tahu perusahaan akan mencapai break even bila perusahaan sudah menjual product 1651 pcs dengan proporsi menyerupai di atas?”

Okay, mari kita TEST:

Sebelum kita test, kita alokasikan dahulu “Fixed Cost” ke masing-masing product dengan rate yang sebelum-sebelumnya:

Blouse = 25% x Rp 94,020,833 = Rp 23,143,590

Skirt = 29% x Rp 94,020,833 = Rp 27,483,013

Trouser = 46% x Rp 94,020,833 = Rp 43,394,231

--------------------------------------------------- (+)

Total Fixed Cost = Rp 94,020,833,-

Persamaan Break Even Point:

Revenue (Sales) – Variable Cost – Fixed Cost = 0

[1]. Blouse :

Sales = Rp 80,000 x 407 pcs = Rp 32,521,731,-

Variable Cost = Rp 45,750 x 407 pcs = Rp 18,598,365,-

---------------------------------------------------------- (-)

Contribution Margin Blouse = Rp 13,923,366

Fixed Cost Allocated = Rp 23,143,590

---------------------------------------------------------- (-)

Profit/Lost = Rp (9,220,224)

=========================================

Kenapa minus (loss)?, bukannya seharusnya 0 (nol) atau impas?

Sabar… kita lanjutkan ke item lainnya….

[2]. Skirt :

Sales = Rp 95,000 x 483 pcs = Rp 45,860,723

Variable Cost = Rp 47,500 x 483 pcs = Rp 22,930,361

---------------------------------------------------------- (-)

Contribution Margin Skirt = Rp 22,930,361

Fixed Cost Allocated = Rp 27,483,013

---------------------------------------------------------- (-)

Profit/Lost = Rp (4,552,651)

Nah, ini juga minus (loss)?

[3]. Trouser:

Sales = Rp 150,000 x 762 pcs = Rp 114,334,212

Variable Cost = Rp 75,000 x 762 pcs = Rp 57,167,106

---------------------------------------------------------- (-)

Contribution Margin Trouser = Rp 57,167,106

Fixed Cost Allocated = Rp 43,394,231

---------------------------------------------------------- (-)

Profit/Lost = Rp 13,772,875

=========================================

Karena kita berbicara “PRODUCT MIXED” atau "SALES MIXED" dalam rangka mencapai “TITIK IMPAS (Break Even Point)” maka yang kita lihat ialah Profit & Lost untuk keseluruhan product. Sekarang coba kita jumlahkan “Profit & Lost” dari masing-masing product:

Total Profit & Lost : Blouse + Skirt + Trouser

Total Profit & Lost : [-9,220,224]+[- 4,552,651] + [13,772,875]

------------------------------------------------------------------------

Total Profit & Lost : 0 (nihil)

============================================ ======

Terbukti ! : Profit & Lost –nya nihil, artinya kondisi break even point tercapai!

Jika semua step tadi di-summerized ke dalam satu worksheet sederhana, akan menjadi menyerupai dibawah ini:

Selanjutnya…. Bagaimana caranya membidik target profit tertentu?

Selanjutnya…. Bagaimana caranya membidik target profit tertentu?Sayang sekali, space halaman tidak mengijinkan lagi, terapksa harus saya break hingga disini, membidik target profit tertentu akan kita bahas di Break Even Point Analysis – Part 4!.