Breaking News

August 2018

VIDEO TUTORIAL - MENGISI SPT PPH PASAL 21

Dengan video ini anda dapat belajar mengisi SPT PPH Pasal 21 tanpa harus membaca text panjang-panjang. Cukup dengan memencet "tombol play", tunggu loading sebentar (tergantung koneksi internet anda tentunya), habis itu tinggal lihat dan dengarkan. Karena ini dalam file video audio. Saya akan usahakan untuk merekamnya dan memasukkan input suara-suara intruksi sedetail mungkin.

Segera akan aku release.... dalam 1 atau 2 hari ini !.

Bagaimana ?

Silahkan kasi pendapat dan komentar anda :-)

Thanks

Perhitungan & Jurnal Pph 21 - Bonus / Thr

Langsung ke teladan kasus...

Masih dengan subyek pajak yang sama, yakni saudara Hendry......

Premi Jaminan Hari Tua (JHT) = 3.7% dari Gaji Pokok

Premi Jaminan Kecelakaan Kerja (JKK) = 0.5% dari Gaji Pokok

Premi Jaminan Kematian (JK) = 0.30% dari Gaji Pokok

Hendry menanggung :

Iuran Jaminan Hari Tua (JHT) = 0.2% dari Gaji Pokok

PT. Royal Bali Cemerlang juga mengikut sertakan Hendry ke dalama program pensiun, untuk itu perusahaan membayar premi pensiun untuk Hendry sebesar Rp 150,000 setiap bulannya, sedangkan Hendry juga harus membayar Rp 100,000 setiap bulannya yang eksklusif di potongkan dari Gajinya. Setiap tanggal 31 Desember PT. Royal Bali Cemerlang membagikan Bonus sebesar 1 x (satu kali) Gaji Pokok, untuk itu di bulan Desember ini, disamping mendapatkan Gaji, Hendry juga mendapatkan Bonus. PT. Royal Bali Cemerlang masih menunjukkan Tunjangan Pajak sebesar Rp 250,000,- kepada Hendry.

Merumuskan Elemen Gaji dan pengahsilan-penghasilan lain yang menyertainya selalu perlu kita lakukan (apapun kasus-nya), hal ini semata-mata hanya untuk sanggup memperjelas masalah dan penentuan angka-angka yang akan kita masukkan ke dalam perhitungan PPh Pasal 21 nya nanti. Jika anda sudah terbiasa, mungkin suatu dikala nanti anda tidak akan perlu melakukannya. Perumusannya kurang lebih akan menyerupai di bawah ini :

Perhitungan & Jurnal PPh 21 - Tengah Tahun [-baca-]

Perhitungan & Jurnal PPh 21 - Subsidi & Tunjangan Pajak [-baca-]

Pendapatan Relevan dan Biaya Relevan

PPN dan Accounting Treatment - Kasus

Sore Pak,

Saya mau bertanya lg nih... Langsung ke problem kasusnya aja yah...(maklum saya lg bingung..?

Kasus I :

Pada tgl. 18 Des '07 diterima pembayaran invoice dari Debitur sebesar IDR 11,394,000

Dan pada tgl 5 Jan '08 dilakukan pembayaran PPN sebesar IDR 1,080,000

Gimana jurnalnya untuk tgl. 7 Nov'07, tgl. 18 Des'07 dan tgl. 5 Jan'08 ??

Kalo menurut saya untuk tgl 7 Nov'07 dicatat Piutang (Debet) IDR 11,880,000 Pendapatan (Kredit) IDR 10,800,000 Hutang PPN(Kredit) IDR 1,080,000 Benar tidak?

Lalu untuk mencatat tgl. 18 Des'07 & tgl 5 Jan'08 saya galau ?!

Nah..kasus yg ke-2 ini buat saya makin tambah bingung...

Kasus II :

Jawaban saya :

Saya oke dengan penanya, agar tidak membingungkan, kita eksklusif ke balasan saja

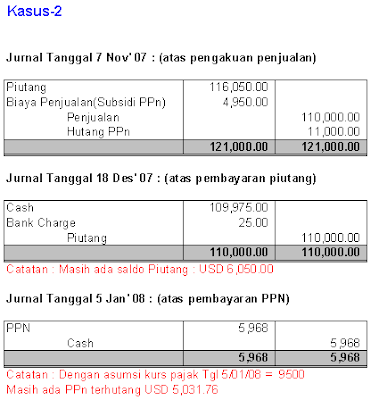

Kasus-2 :

Tetapi Jika invoice-nya MEMANG BENAR-BENAR USD 121,000.00, maka jurnalnya seharusnya :

(Mohon diperhatikan catatan-catatan yang berwarna merah) :

Saran saya :

Sebaiknya diperiksa dengan teliti. Ketahui dengan pasti, yang mana yang benar ?, apakah invoice-nya memang USD 121,000.00 atau Piutangnya memang hanya sebesar USD 110,000.00 saja ?. Jika piutangnya memang hanya USD 110,000 saja berarti invoice-nya salah.

Catatan : pembayaran PPN-nya mengapa sangat kecil ?, kalaupun misal piutangnya memang hanya USD 110,000 saja, pun utang PPN-nya mestinya masih lebih besar dibandingkan dengan pembayaran PPN-nya.

Jika ada ralat, silahkan tanyakan kembali.

Goodluck.

Putra

Rekonsiliasi Kas Kecil (Petty Cash Reconciliation)

Rekening/Akun apapun harus direkonsiliasi, termasuk KAS KECIL (PETTY CASH), HARUS DIREKONSILIASI. Meskipun nominalnya kerap tidak signifikan (immaterial), Petty Cash critical untuk di rekonsiliasi, lantaran 3 (tiga) alasan utama berikut :

1). Kas kecil atau Petty Cash sifatnya sangat liquid (lancar), hasilnya menjadi sangat beresiko (high risk account). Menjadi sangat berisko lantaran :

a). Transkasi yang bernominal kecil, sering kali tanpa bukti transaksi yang memadai (alias tanpa nota/faktur) -->> (fraud potentially)

b). Semua pembayaran dilakukan secara tunai -->> beresiko diselewengkan (fraud potentially).

2). Kas kecil mempunyai perputaran yang paling tinggi (high turnover account). Perputaran kas kecil ialah harian -->> Sering terjadi selisih (most frequent variance)

3). Kas Kecil dipergunakan untuk belanja kecil yang rutin (small repetitive trasaction). Karenanya, pembelian yang memakai kas kecil biasanya tidak memerlukan supplier tetap (irregular vendor), tanpa nomor faktur/invoice -->> Sulit di trace (frequent un-tracedable).

Seberapa Seringkah Kas Kecil (Petty Cash) Sebaiknya Direkonsiliasi ?

Mempertibangkan alasan-alasan di atas, kas kecil mestinya di rekonsiliasi SETIAP SAAT, tetapi standar umumnya, kas kecil direkonsiliasi minimal :

a) Jika hanya ada 1 (satu) shift kerja ; direkonsiliasi 2 (dua kali), yaitu :

(-) Pada ketika “Pembukaan (Petty Cash Opening)”, dipagi awal jam kerja perusahaan

(-) Pada ketika “Penutupan (Petty Cash Closing)”, di sore hari (Petang Hari)

b) Jika ada 2 (dua) shift kerja ; direkonsiliasi 3 (tiga) kali, yaitu :

(-) Pada ketika “Pembukaan (Petty Cash Opening)”, dipagi awal jam kerja perusahaan

(-) Pada ketika “Pergantian Shift (Custodian Shifting)”

(-) Pada ketika “Penutupan (Petty Cash Closing)”, di sore hari (Petang Hari)

Bagaimana Caranya Merekonsiliasi Kas Kecil (Petty Cash)

Akhirnya datang dibagian “HOW TO RECONCILE PETTY CASH ACCOUNT”…..

Hm…..Okay….

Prosesnya sederhana saja (tapi kalau tidak dilakukan dengan baik, benar dan konsisten, tetap saja akan memusingkan). Terdiri dari 3 sesi utama, masing-masing terdiri dari beberapa langkah.

A. Menyesuaikan Bukti Transaksi dengan Catatan (Petty Cash Log)

Caranya :

[Step-1]. Pastikan setiap pengeluaran petty cash selalau disertai 3 (tiga) bukti transaksi yaitu :

- Bukti Pengeluaran Kas Kecil ( Petty Cash Slip)

- Nota Pembelian

- Permintaan Petty Cash terotorisasi (authorized petty cash request).

-->> Jika ketiga bukti transaksi sudah lengkap : Staples ketiganya jadi satu bendel.

Catatan penting : Jangan pernah menciptakan bukti transaksi palsu

[Step-2]. Bandingkan nilai nominal yang tercantum di masing-masing ketiga bukti transaksi di atas :

-->> Jika belum sama; cari sebabnya, buat catatan atas variance tersebut disertai alasan.

-->> Jika sudah sama ; lanjutkan ke langkah berikutnya

Catatan penting : Jangan pernah mengubah nilai (angka) pada bukti transaksi.

[Step-3]. Hitung jumlah bendel bukti transaki, kemudian bandingkan dengan jumlah entry yang ada pada petty cash log (catatan petty cash).

-->> Jika jumlah bendel bukti transaksi tidak sama dengan jumlah log (entry) ; maka perbaiki entry.

Catatan penting : Untuk sementara, jadikan bukti transaksi sebagai patokan.

[Step-4]. Bandingkan antara nilai yang ada pada petty cash entry dengan nilai yang tercantum pada bukti transaksi.

-->> Jika nilainya tidak sama, perbaiki entry pada petty cash log

-->> Jika sudah sama, beri catatan “Checked” pada kolom “Notes” pada Petty Cash Log.

Catatan Penting : Untuk sementara, jadikan Bukti transaksi sebagai patokan, jangan sebaliknya.

B. Mencocokkan Catatan (Petty Cash Log) dengan Fisik Uang (Petty Cash Physical)

Caranya :

[Step-1]. Kelompokkan dan hitung fisik uang sesuai dengan nilai nominalnya.

Misalnya :

Seratus Ribuan = 1

Lima Puluh Ribuan = 2

Dua Puluh Ribuan = 4

Sepuluh Ribuan = 2

Lima Ribuan = 8

Seribuan = 10

Lima Ratusan = 6

Dua Ratusan = 20

Seratusan = 10

[Step-2]. Masukkan masing-masing jumlah fisik ke dalam “Laporan Fisik Uang”, dan masukkan uang ke dalam masing-masing laci (locker) nya.

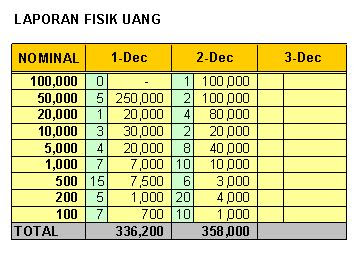

Contoh Laporan Fisik Uang :

[Step-3]. Bandingkan antara “Total Fisik Uang” dengan “Saldo Petty Cash Log”

Jika tidak sama ;

Lakukan Penelusuran dengan cara melaksanakan step mundur dari penghitungan fisik uang hingga ke bukti transaksi, hingga perbedaan ditemukan :

Fisik uang salah -->> perbaiki entry fisik uang

Fisik uang benar -->> Check petty Cash Log

Entry pada petty cash log salah -->> Perbaiki Petty Cash Log Entry

Entry pada petty cash log benar -->> Telusuri Bukti Transaksi

Bukti Transaksi Kurang -->> Cari Bukti Transaksi

Bukti Transaksi Lengkap -->> Catat selisih (variance) yang terjadi

Jika sudah sama ;

Lanjutkan ke sesi ke-3 di bawah ini.

C. Membuat Laporan Rekonsiliasi Petty Cash

Buat Laporan Rekonsiliasi Petty Cash Seperti di bawah :

Cara menciptakan Laporannya :

Kolom “Date” : Masukkan tanggal rekonsiliasi

Kolom “Expected Starting Balance” : Masukkan nilai “Actual Ending Balance” tanggal sebelumnya (lebih mudah masukkan formula).

Kolom “ Actual Starting Balance” : Masukkan Laporan Fisik Uang pada pembukaan petty cash (awal jam kerja)

Kolom “Variance” : buat formula “Expected Starting Balance” [dikurangi] “Actual Starting Balance”.

Ketiga Kolom di atas di isi ketika rekonsiliasi pagi hari (pembukaan petty cash)

Kolom berikutnya dikerjakan ketika penutupan petty cash :

Kolom “Cash Activities” : ketik manual mutasi cash yang ada di petty cash log untuk hari itu.

Kolom “Expected Balance” : buat formula “Actual Starting Balance” [ditambah] “Cash Activities”

Kolom “Actual Ending Balance” : masukkan total fisik uang dari laporan fisik uang.

Kolom “ Variance” : masukkan formula "Actual Ending balance” [dikurangi] “Expected Ending Balance” .

Catatan : Untuk setiap variance yang muncul, selalu lakukan penelusuran kebelakang, kalau tidak ditemukan, maka variance harus dilaporkan kepada atasannya untuk dilakukan adjustment.

Perlakuan Akuntansi Aktiva Tetap

Rasanya kurang lengkap jikalau tidak disertai dengan pembahasan mengenai PERLAKUAN AKUNTANSI –nya.

Di artikel kali ini, akan dibahas khusus PERLAKUAN AKUNTANSI AKTIVA TETAP.

Permasalahan Akuntansi aktiva tetap berada pada kisaran 3 fase berikut :

[Phase-1]. Perolehan Aktiva Tetap [-baca-]

Adalah fase di saat-saat aktiva tetap diperoleh sampai aktiva tetap tersebut sanggup beroperasi (berfungsi). Permasalahan yang timbul pada fase ini mencakup :

1. Perolehan Aktiva Tetap (Acquisition)

2. Pemasangan Aktiva Tetap (Installation)

Beserta : Penilaian (pengukuran), Pengakuan (pencatatan) dan Pelaporan (disclosure) atas perolehan aktiva tetap. Baca artikel lengkapnya [-baca-]

[Phase-2]. Penggunaan Aktiva Tetap [-baca]

Permasalahan yang timbul pada fase ini antara lain :

-baca-]

2. Penyusutan & Amortisasi [-baca-]

3. Penilaian Kembali (Revaluation)

Beserta : Penilaian (pengukuran), Pengakuan (pencatatan) dan Pelaporan (disclosure) atas penggunaan aktiva tetap.

[Phase-3]. Penarikan Aktiva Tetap (Retirement of Plant Asset)

Permasalahan disekitar penarikan aktiva tetap yakni :

1. Penjualan Aktiva Tetap [-baca-]

2. Penukaran Aktiva Tetap

3. Laba-Rugi Penarikan Aktiva Tetap [-baca-]

Beserta : Penilaian (pengukuran), Pengakuan (pencatatan) dan Pelaporan (disclosure) atas penarikan aktiva tetap.

Jika tidak ada halangan, saya juga akan bahas mengenai; hal-hal terkait dengan aktiva tetap yakni :

(-). Audit dan Rasio Aktiva Tetap

(-). Penilaian Investasi atas Aktiva Tetap

(-). Sekilas mengenai Aktiva Tetap Sumber Alam

-baca-]

(-). Aktiva tetap yang terbakar [-baca-]

(-). Most Watched Plant Asset’s Expenses on Tax Investigation

Tapi mohon bersabar dahulu, semua topik dan pembahasan detail beserta pola kasus dari masing-masing yang di atas, akan saya turunkan satu persatu secara bertahap.

Jenis Cost

PENGALIHAN HAK SAHAM – PAJAK, BISNIS, LEGAL

Pak Putra saya ada pertanyaan sedikit saja mengenai PT dan aspek perpajakannya.

Boss saya punya PT berdikari (NPWP Terpisah) di aneka macam kota salah satunya di kota X.

Tadinya Kepemilikan sahamnya dipegang boss saya (asumsi Bpk Makmur) dalam akte notaris sebesar 90.000.000.dan Istrinya sebesar 52.500.000. Namun sebab alasan mau pensiun maka PT. Tersebut rencananya Sahamnya akan dipindahkan ke anaknya(1 di indonesia WNI dan 1 Lagi sekolah di australia WNI) catatan anak belum punya penghasilan.

Pertanyaan saya:

(1). Option mana yang sebaiknya dipilih sebagai pemegang saham?

(a). Istri Bpk Makmur +anak yang di indonesia?

(b). Istri + anak yang di luar negeri?

(c). 1 anak di indonesia+ 1anak yang diluar negeri.?

(2). Apakah transaksi tersebut cukup dibuatkan RUPS-nya saja atau harus ada proses lebih lanjut?

(3). Aspek perpajakkan atas transaksi di atas bagi PT dan Bagi NPWP Pribadi Bpk Budi?Apa perlu bayar pajak ke negara? siapa yang bayar? berapa nilainya?

(4). Kalau Jual PT harga Sesuai dengan modal dasar/modal disetor (nominal) akte notaris kena pajak? Apakah sebaiknya penjualan sebaiknya dinilai sebesar modal dasar/modal disetor semoga pajak dapat dihemat?

(5).PT.ini rugi, jadi selain dipindahkan ke anaknya juga pasti setor modal ke PT ini. Sisi mana yang didahulukan setor modal ke PT ini gres dijual atau Jual dulu ke anak gres anaknya setor modal?

Terima kasih atas kesempatan dan balasan yang diberikan oleh pak Putra. ditunggu kabar baiknya. Thanks. God bless U.

Dari Author :

Dari pemaparan singkat penanya dapat kita lihat; ini bukan kasus penjualan perusahaan, melainkan PEMINDAHAN HAK ATAS SAHAM. Salah satu pemegang saham dikala ini berencana untuk pensiun dan akan mengalihkan hak atas sahamnya kepada anak-anaknya.

Jawaban (1) : Sebaiknya dialihkan kepada siapa?

Dilihat dari aspek legalnya;

Bpk Makmur hingga dikala ini masih pemilik sah atas saham perusahaan, sehingga ia berhak menjual saham tersebut kepada siapapun atau pihak manapun, entah itu kepada istrinya, anaknya yang berdomisili di Indonesia atau yang berdomisili di luar negeri (Australia).

Dilihat dari aspek perpajakan;

Sesungguhnya pengalihan hak atas saham bapak Makmur (warga Indonesia) kepada pihak manapun, memilih opsi yang manapun tidak akan membuat menjadi berbeda, sebab dalam hal ini subyek pajaknya yaitu tubuh usaha yang sebelum maupun setelah dijual sahamnya toh tetap berkedudukan di Indonesia.

Namun kalau dihubungkan dengan potensi kewajiban perpajakan kedepannya bagi pemegang saham yang gres tentu akan berpengaruh.

Potensi kewajiban PPh Pasal 26 yang timbul nantinya bagi anaknya yang di luar negeri, meliputi :

(-). Deviden, tarifnya 20% dari penghasilan bruto;

Dilihat dari aspek bisnis;

Kombinasi terbaik yaitu : Anaknya yang berada di Indonesia + yang di Luar negeri.

Mengapa ?

Setiap suksesi ada cost yang harus ditebus, biaya pengalihan hak, efek psikis yang mungkin timbul pada karyawan, supplier, institusi keuangan terkait dengan perusahaan (misal : bank), client/customer, dan lain-lain.

In short term, mungkin opsi manapun tidaklah menjadi persoalan, tetapi In long run, apabila memilih opsi Istri + anak akan menjadikan suksesi kedua yang lebih cepat dibandingkan opsi anak + anak. Semakin sering terjadi pemindahan kepemilikan semakin banyak cost yang ditanggung oleh perusahaan.

Pengelola gres yang yang berasal dari kalangan generasi muda (dengan young spirit, new leadership style, new concept, fresh idea, akan memperlihatkan efek psikis yang konkret bagi semua pihak (internal maupun eksternal perusahaan).

Jawaban (2): RUPS saja cukup ?

Pengalihan hak atas saham memang diawali dengan RUPS, namun kemudian ditindak lanjuti dengan pembuatan akte pemindahan hak atas saham. Perhatikan kutipan Undang-Undang Perseroan Terbatas No. 40 Tahun 2007, dibawah ini :

Pasal 56

Karena Bapak Makmur memiliki banyak usaha lain, tentunya penghasilan atas penjualan saham tersebut digabungkan dengan penghasilan-penghasilan yang diperoleh dari usaha lainnya sebagai pemegang saham maupun sebagai pemilik usaha (UD dan CV). Sedangkan terhadap perusahaan itu sendiri, tidak akan ada kewajiban pajak atas pengalihan hak atas sahamnya.

Perolehan Aktiva Tetap

Perolehan Aktiva tetap diakui sebesar HARGA PEROLEHAN –nya (the acquisition cost). Sementara itu yang dimaksud dengan harga perolehan ialah pengeluaran-pengeluaran yang timbul mulai dari peroses pembelian hingga aktiva tersebut siap beroperasi.

Nilai Beli + Pengeluaran yang timbul dari proses pembelian hingga aktiva tersebut siap operasi

Macam-macam Cara Perolehan Aktiva Tetap

Seperti sudah saya sampaikan pada artikel-artikel sebelumnya, aktiva tetap sanggup diperoleh dengan banyak sekali macam cara, diantaranya (yang paling sering terjadi) :

Dibeli tunai (kontan)

Dibeli dengan mencicil (kontrak jangka panjang)

Dibeli dengan saham

Dibangun Sendiri

Pertukaran

Contoh masalah :

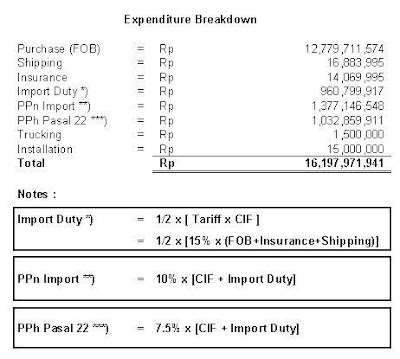

Pada tanggal 1 Desember 2007, PT. XYZ (PMA) yang berdomisili di Bekasi, membeli 10 unit mesin dari Jepang dengan harga (FOB) JPY 150,000,000.00 yang setara dengan Rp 12,779,711,574,- dengan biaya angkut dari Tokyo hingga Tanjung periok sebesar USD 1,800.00 yang setara dengan Rp 16,883,995,- Tariff bea masuk untuk mesin tersebut ialah 15%, lantaran PT. XYZ (PMA) menggunakan akomodasi penanaman modal asing, atas import barang modal dikenakan bea masuk hanya setengahnya. Untuk menjamin keselamatan barang dalam perjalanan, pengangkutan mesin tersebut dilindungi dengan asuransi ber premi USD 1,500.00 setara dengan Rp 14,069,995,- . Biaya angkut dari tanjung periok hingga ke bekasi sebesar Rp 1,500,000,-. Untuk instalasi pemasangan PT. XYZ membayar konsultan sebesar Rp 15,000,000,-

Permasalahan : Bagaimanakah perlakuan Akuntansi atas pembelian 10 unit mesin tersebut ?.

(a). Penilaian (pengukuran)

(b). Pengakuan (pencatatan)

Pencatatan-1 : Wajar

Pencatatan-2 : Tidak wajar

Mengapa pencatatan yang pertama dikatakan masuk akal dan pencatatan yang dibawahnya dikatakan tidak masuk akal ?.

Jawabannya ialah Matching Principles, yaitu : Pengeluaran hendaknya diakui pada periode kapan potensi pendapatan akan diperoleh atas pengeluaran tersebut.Dalam masalah di atas, kalau yang dilakukan ialah pencatatan menyerupai pada pencatatan yang kedua, maka : pada ketika penutupan buku (31 Desember 2007), akan nampak beban yang begitu tinggi, bahkan sangat mungkin PT. XYZ kelihatan seperti mengalami kerugian yang besar akhir pembebanan : Shipping Cost, Insurance Cost, Import Duty, Import Tax, Trucking & Installation Cost dengan SEKALIGUS. Sementara mesin belum berproduksi, belum menghasilkan outpun samasekali. Diperiode-periode berikutnya (2008, 2009, 2010 hingga mesin tersebut ditarik dari penggunaan) akan nampak keuntungan yang tinggi, akhir semua pengeluaran tersebut telah dibebankan sekaligus ketika pembelian.

Akan menjadi masuk akal apabila, semua pengeluaran-pengeluaran tersebut dikapitalisasi ( diakui sebagai perolehan) untuk kemudian dibebankan secara gradual selaras dengan penggunaan mesin tersebut (utilization), yaitu dengan cara menyusutkannya (depreciating).

B. AKTIVA TETAP DIBELI DENGAN MENCICIL

Perolehan aktiva dengan pembayaran dicicil, tentu pengeluaran kas tidak akan terjadi sekaligus, melainkan sedikit demi sedikit sesuai dengan janji dengan kreditur (Bank). Lain daripada itu, tentu akan ada bunga yang harus ditanggung.

Contoh Kasus :

PT. XYZ membeli sebidang tanah untuk daerah perjuangan seluas 1 Ha seharga Rp 1,900,000,000,-, dengan sistem pembayaran sebagai berikut :

Pembayaran pertama ialah sebesar Rp 900,000,000,- sedangkan sisanya dicicil sebanyak 10 kali selama 10 Tahun. Atas Pokok cicilan dikenakan BUNGA TETAP 18% pertahun.

Maka Transaksi ini, dicatat (dijurnal) sebagai berikut :

Bagaimana kalau dengan bunga menurun ?.

Maka transaksinya dicatat sebagai berikut :

Untuk jurnal pembayaran pada cicilan yang ke-3 dan seterusnya tentu sudah sanggup dihitung bukan ?.

Untuk jurnal pembayaran pada cicilan yang ke-3 dan seterusnya tentu sudah sanggup dihitung bukan ?.C. AKTIVA DIBELI DENGAN SAHAM/OBLIGASI

Konsep dasarnya :

(-). Perolehan aktiva tetap diakui sebesar HARGA PASAR saham yang dikeluarkan pada ketika pembelian aktiva terjadi.

(-). Jika harga pasar lebih tinggi dari harga nominal saham, maka harus diakui adanya AGIO SAHAM (premium) sebesar selisihnya.

(-). Jika harga pasar lebih rendah dari harga nominal nya, maka diakui adanya DISAGIO SAHAM (discount).

Contoh Kasus :

PT. XYZ, membeli sebuah truck dengan cara mengeluarkan saham sebanyak 1000 lembar @ Rp 100,000,-

Jika harga pasar saham PT. XYZ ketika itu ialah @ Rp 95,000, maka transaksi dicatat dengan jurnal :

[-debit-] Truck = Rp 95,000,000,-

[-debit-] Disagio Saham (discount) = Rp 5,000,000,-

[-credit-] Modal Saham = Rp 100,000,000,-

Jika harga pasar saham PT. XYZ ketika itu ialah @ Rp 110,000, maka transaksi dicatat dengan jurnal :

[-debit-] Truck = Rp 110,000,000

[-credit-] Modal Saham = Rp 100,000,000,-

[-credit-] Agio (premium) Saham = Rp 10,000,000,-

D. AKTIVA YANG DIBANGUN

Dalam banyak kejadian, untuk aktiva bangunan lebih sering diperoleh dengan dibangun terlebih dahulu (tidak membeli bangunan siap pakai).

Konsep dasarnya :

(-) Jika dibangun sendiri, maka harga perolehan aktiva diakui sebesar seluruh pengeluaran atas pembangunan gedung (property) tersebut.

Bagaimana kalau pembangunan terjadi di ketika perusahaan sudah beroperasi ?.

Sengaja saya tidak membahas masalah untuk 2 jenis pembangunan yang di atas, lantaran terlalu sederhana, biasa-biasa saja. Saya akan konsentrasikan pembahasan pada masalah pembangunan yang dilakukan pada ketika perusahaan telah beroperasi, akan lebih menarik :-)

Apa yang menarik dalam masalah ini ?

Okay…..

Dalam pembangunan tentu ada banyak pengeluaran…

In the same time …………

Perusahaan telah beroperasi, telah berproduksi, yang juga banyak terjadi pengeluaran. Sering terjadi beberapa pengeluaran mixed up, alias TERCAMPUR ADUK.

Jika kita kelompokkan, pengeluaran-pengeluaran yang terjadi untuk pembangunan (construction) sama saja dengan pengeluaran-pengeluaran proses produksi di perusahaan, yang terdiri dari 4 kelompok pengeluaran besar :

a. Bahan pribadi (material)

b. Upah pribadi (direct labour)

c. Biaya Tak pribadi (overhead)

d. Biaya operasional (expenses)

Pengeluaran kelompok a ? : Forget about this, ini gampang untuk dipisahkan.

Pengeluaran kelompok b? : Tidak sulit untuk dipisahkan. So, kita lupakan ini

Pengeluaran kelompok c & d ini yang rada susah untuk dipisahkan. Sudah niscaya perusahaan akan banyak menggunakan sources yang sama untuk post pengeluaran ini.

Termasuk staff accounting, disamping ngurusin keuangan dan pembukuan kantor yang telah beroperasi, juga harus mencatat (membukukan) segala transaksi yang timbul dari proses pembangunan juga :-). Well, tidak apa-apa, hitung-hitung sekalian berguru struktur pengeluaran dalam proses konstruksi… menarik kan ? sanggup ilmu kan ?.

Kembali ke pokok permasalahan…..Bagaimana memisahkannya ?.

Walaupun semenjak awal perusahaan sudah aware dan care untuk memisahkan setiap nota (bukti transaksi), akan tetapi ada certain pengeluaran yang memang sulit dan memang mustahil sanggup dipisahkan dengan mudah.

Untuk menjawab masalah ini kita pergunakan INCREMENTAL METHOD, yaitu : dengan mencari selisih overhead cost atau expenses antara overhead/expenses yang terjadi sesudah adanya konstruksi dibandingankan dengan sebelum adanya konstruksi.

Contoh Kasus :

PT. XYZ melaksanakan ekspansi pabrik semenjak 22 Oktober 2007, dengan mebangun satu suplemen gedung. Di sisi lain PT. XYZ telah beropersi dan berproduksi semenjak 2 tahun yang lalu. Dari Laporan Laba-Rugi PT. XYZ diperoleh data-data sebagai berikut :

Dengan melihat perbandingan data di atas, maka porsi yang perlu dikapitalisasi sanggup kita tentukan, lihat kolom terakhir pada table dibawah ini :

Jurnalnya pun sanggup dikita tentukan, perhatikan jurnal dibawah :

E. AKTIVA DIPEROLEH DENGAN PERTUKARAN

Pertukaran aktiva tetap disini maksudnya ialah aktiva yang telah dimiliki ditukarkan dengan aktiva yang dimiliki oleh pihak (perusahaan/orang) lain.

Pada masalah pertukaran yang menjadi masalah utama ialah penentuan nilainya. Hal ini disebabkan oleh lantaran adanya banyak sekali kondisi atas pertukaran yang terjadi. Yang menjadi patokan dasar ialah :

Pertukaran aktiva homogen atau tidak

Harga Pasar diketahui atau tidak

Disertai arus kas atau tidak

Berikut ialah banyak sekali kemungkinan kombinasi atas kondisi pertukaran aktiva tetap dan perlakuan akuntansinya :

(a). Harga pasar diketahui, tidak disertai arus kas, maka :

Aktiva tetap yang diterima dicatat sebesar harga pasar aktiva yang mempunyai keabsahan bukti transaksi yang lebih memadai. Jika sama-sama berpengaruh ke absahannya, maka yang diakui ialah harga pasar aktiva yang diserahkan, tetapi kalau aktiva yang diterima mempunyai bukti transaksi yang lebih lengkap maka perolehan aktiva dicatat sebesar aktiva yang diterima.

(b). Harga Pasar tidak diketahui (sejenis maupun beda jenis)

Harga perolehan aktiva dicatat sebesar NILAI BUKU aktiva yang diserahkan. Untuk masalah menyerupai ini, diharapkan pembatalan akumulasi penyusutan atas aktiva yang diserahkan.

Contoh kasus :

Maka jurnalnya adalah :

[-debit- ] Aktiva Tetap Mesin = Rp 1,000,000,-

[-debit- ] Akumulasi penyusutan = Rp 500,000,-

[-credit-] Peralatan = Rp 1,500,000,-

(c). Aktiva Beda Jenis, Harga Pasar Diketahui, Disertai Arus Kas.

Adanya arus kas, kemungkinannya ada 2 :

-Disertai arus kas masuk, berarti ada keuntungan pertukaran, maka keuntungan diakui

Aktiva Sejenis, Harga Pasar diketahui, Disertai arus kas :

IMBALAN KERJA

Biaya Bank, Pendapatan Bunga Bank & Pajak Atas Bunga

Jenis-Jenis Biaya Bank dan Perlakuan Akuntansinya

Biaya bank yaitu biaya-biaya yang dikenakan oleh bank atas pelayanan jasa perbankan tertentu yang dipergunakan (dimanfaatkan) oleh perusahaan.

Secara umum, biaya bank terdiri dari :

(-) Biaya Tranfer (Transfer Charge)

(-) Buku Cek/BG (Check Book)

(-) Biaya Administrasi (Monthly Bank fee)

(-) Biaya Meterai (Bank Stamp)

(-) Jasa Valas (Foreign Currency Charge)

Pada ketika melaksanakan rekonsiliasi bank, biaya bank dimasukkan (dicatat) ke dalam buku bank perusahaan (Bank Register) dengan memasukkan jurnal :

[Debit]. Biaya Bank

[Credit]. Kas Bank “A”

Note : “A” = nama bank dimana kas perusahaan dikelola

Tips :

Untuk keperluan tracking, kalau FIS (Financial Information System) yang dipakai menyediakan kolom “comments line”, masukkan detail transaksi pada kolom “comments line”. Jika menggunakan Excel mungkin mampu ditulis :

[Debit]. Biaya Bank (biaya transfer)

[Credit]. Kas bank “A”

Fungsinya :

“Comments line” atau komplemen kata “biaya transfer” di dalam kurung dapat di extract untuk dijadikan alat pelacak untuk mengetahui berapa besarnya “biaya transfer” atau “Buku Cek” atau jenis biaya lainnya yang terjadi pada periode tertentu. Mengetahui rincian biaya tersebut akan menunjukkan gambaran seberapa effisien system yang diterapkan di dalam mengelola dana perusahaan melalui bank. Dengan mengetahui tingkat effisiensi untuk periode tertentu, sebagai petugas pengelola keuangan, anda mungkin mendapat gambaran bagaimana sebaiknya pelaksanaan aktifitas dana bank (yang menjadikan biaya tersebut) dikelola di periode berikutnya.

Misalnya :

Pada kwartal pertama (Jan-Maret) 2008, setelah di extract diperoleh data bahwa besarnya biaya transfer yaitu Rp 1,500,000,- sedangkan dikwartal ke-empat 2007 besarnya hanya Rp 750,000,- (trend-nya meningkat), bandingkan isu terkini tersebut dengan isu terkini biaya-biaya bank lainnya, lalu bandingkan juga dengan isu terkini biaya-biaya operasional lainnya selain biaya bank (misalnya : biaya office supplies).

Jika semuanya mememang trendnya meningkat dalam rasio yang segaris, maka hal itu wajar, sedangkan kalau biaya-biaya opersional lainnya cendrung menurun, maka itu menandakan “ketidak beresan”, “red alert”, untuk kemudian merangsang anda untuk ber-reaksi, melaksanakan investigasi lebih detail;

(-). Apakah pencatatan biaya opersional under stated?

(-). Apakah cashier banyak melaksanakan pembayaran via transfer untuk pengeluaran-pengeluaran yang seharusnya mampu dibayarkan secara cash?

(-). Apakah biaya-biaya bank mengalami kenaikan tanpa memberitahukannya kepada anda?.

Perlakuan Akuntansi dan Perlakuan Pajak Atas Pendapatan Bunga Bank dan Pajak Atas Pendapatan Bunga Bank

Pendapatan Bunga Bank atau sering disebut “Pendapatan Bunga Jasa Giro” yaitu pendapatan yang diperoleh dari bank atas dana perusahaan yang mengendap di bank untuk periode tertentu (biasanya per bulan), sedangkan "Pajak Atas Bunga Jasa Giro" yaitu pajak yang dipungut oleh bank atas pendapatan bunga yang diperoleh oleh nasabah (perusahaan).

Pada ketika melaksanakan rekonsiliasi bank, kedua elemen ini dicatat secara bersamaan (dengan tanggal yang sama) dengan memasukkan dua jurnal:

[Debit]. Kas Bank “A” = Rp 1,000,-

[Credit]. Pendapatan Bunga Jasa Giro = Rp 1,000,-

[Debit]. Pajak Atas Bunga Jasa Giro = Rp 10,-

[Credit]. Kas Bank “A” = Rp 10,-

Pada “Laporan Laba/Rugi” komersial maupun fiskal, pendapatan jasa giro masuk kedalam kelompok “Pendapatan Lain-lain”, tampak menyerupai ini :

Pendapatan Bunga Jasa Giro merupakan “Pendapatan Yang Telah Dikenakan Pajak Final”, dimana pendapatan ini tidak akan dikenakan pajak lagi alasannya yaitu bank telah memungut pajak atas pendapatan tersebut, sehingga khusus pada “Laporan Laba/Rugi Fiskal”, Pendapatan Bunga Jasa Giro merupakan koreksi fiskal negative, artinya: Pendapatan Kena Pajak menjadi berkurang akhir adanya Pendapatan bunga jasa giro. Pada Laporan Laba Rugi Fiskal akan nampak sebagai berikut :

TIPS : Agar Biaya Bank Tetap Terkendali

Untuk perusahaan bersekala kecil yang menggunakan jasa perbankan dalam volume yang sedikit tentu biaya bank tidaklah material. Akan tetapi untuk perusahaan bersekala besar yang menggunakan lalulintas pembayaran (pengeluaran/pemasukan) dana melalui bank dalam volume besar, biaya bank menjadi material, sehingga tidak ada alasan bagi pengelola keuangan perusahaan untuk tidak melaksanakan pengendalian yang memadai atas biaya bank.

Membina kekerabatan yang baik secara jangka panjang dengan institusi keuangan yaitu prudent, tetapi melaksanakan pengawasan yang besar lengan berkuasa terhadap biaya bank yaitu keharusan.

Ada 2 hal yang mampu dilakukan supaya biaya bank tetap terkendali ;

1). Pastikan pihak administrasi bank mengetahui bahwa perusahaan anda akan melaksanakan annual review (penilaian tahunan) atas jasa perbankan yang disediakan, dan biaya bank yang competitive yaitu salah satu “goal utama” perusahaan yang anda kelola. Pesan tersebut akan mengirimkan dua sinyal penting kepada administrasi bank :

(a). Anda yaitu manajer keuangan yang ketat dan prudent

(b). Manajemen bank sebaiknya berpikir dua kali sebelum melaksanakan kenaikan atas biaya bank yang akan dikenakan, atau menyelipkan biaya biaya gres atas jasa perbankan yang disediakan.

2). Selalu pertanyakan secara serius kepada pihak bank untuk setiap biaya bank yang dikenakan, dan minta penjelasan mengapa biaya tersebut dikenakan. Dengan informasi terperinci dari pihak bank, mungkin anda akan menemukan beberapa biaya-biaya bank yang dikenakan yaitu atas jasa perbankan yang tidak anda butuhkan atau bahkan tidak pernah anda pakai sama sekali.

Penggunaan Aktiva Tetap (Utilization)

Namun demikian, setiap revenue yang dihasilkan tentunya memerlukan adanya pengorbanan, yang dalam suatu transaksi lumrah kita sebut sebagai beban/biaya (expenses) maupun harga pokok (cost).

Untuk berproduksi, menghasilkan output yang pada kesudahannya menghasilkan revenue, aktiva tetap harus dipekerjakan (occupied) secara maksimal. Ada aktivitas-aktivitas.

Atas aktivitas-aktivitas yang dilakukan pada suatu aktiva tetap, ada 2 (dua) konsekwensi utama yang akan timbul :

1. Adanya pengeluaran (expenditure) untuk pemeliharaan (maintenance), perbaikan (repair/betterment), penggantian komponen (replacement), turun mesin (overhaul).

2. Adanya penurunan fungsi sekaligus berkurangnya umur hemat atas aktiva tetap yang dipergunakan, yang biasa kita kenal dengan PENYUSUTAN (depreciation).

A. PENGELUARAN (Expenditure) DI MASA PENGGUNAAN

Seperti disebutkan diatas, konsekwensi pertama atas penggunaan aktiva tetap yaitu adanya pengeluaran-pengeluaran.

The main issue on this phase is :

“WHETHER THOSE EXPENDITURES SUPPOSED TO BE TREATEN AS AN EXPENSE OR TO BE CAPITALIZED”.

Ya….. “Dibebankan atau di kapitalisasi?”.

Berikut yaitu aktivitas-aktivitas yang biasa terjadi pada penggunaan aktiva tetap beserta panduan dasar perlakuan akuntansinya (sekalikus akan menjawab pertanyaan besar di atas) :

1). Pemeliharaan (Maintenance)

Tindakan atau acara yang ditujukan “hanya” untuk menciptakan suatu aktiva tetap berfungsi sebagaimana mestinya disebut dengan PEMELIHARAAN (Maintenance), dan pengeluaran yang timbul hendaknya di bebankan (dijadikan biaya) pada periode yang sama.

Apakah boleh dikapitalisasi ? (jawabannya ada di final sub pokok bahasan ini)

Contoh Kasus :

PT. Royal Bali Cemerlang, membayar sebesar Rp 75,000,- untuk membersihkan 1 unit AC di ruangan Accounting sekaligus menambah Freon sebanyak 5 psi.

Jelas sanggup kita lihat bahwa acara ini yaitu dimaksudkan hanya untuk menciptakan AC tersebut sanggup berfungsi sebagaimana mestinya, maka atas pengeluaran tersebut dicatat sebagai berikut :

[-Debit-]. Office Maintenance = Rp 75,000,-

[-Credit-]. Petty Cash = Rp 75,000,-

2). Perbaikan (Repair/betterment)

Contoh Kasus :

Dari perkara yang sama di atas, akan tetapi tehnisi AC perlu melaksanakan penyambungan kabel ulang dan melaksanakan pengelasan pada pangkal pipa selang yang sudah mengalami korosi ringan. Untuk itu PT. Royal Bali Cemerlang harus mengeluarkan biaya suplemen sebesar Rp 350,000,-

Dapat kita lihat bahwa tindakan ini tidak hanya sekedar melaksanakan pemeliharaan (maintenance) melainkan sudah terjadi acara perbaikan (repaires). Untuk itu PT. Royal Bali Cemerlang melaksanakan pencatatan sebagai berikut :

[-Debit-]. Akumulasi penyusutan AC = Rp 350,000,-

[-Debit-]. Office Maintenace = Rp 75,000

[-Credit-]. Petty Cash = Rp 425,000,-

Apakah boleh dikapitalisasi semua ? (jawabannya ada di final sub pokok bahasan ini)

3). Penggantian Komponen (replacement)

Istilah penggantian komponen (replacement) terang artinya. Ditandai dengan adanya penggantian atas satu komponen atau lebih dari suatu aktiva tetap.

Contoh Kasus :

Atas transaksi tersebut, dilakukan pencatatan sebagai berikut :

[-Debit-]. Maintenance = Rp 35,000,-

[-Debit-]. Akumulasi penyusutan Computer = Rp 450,000,-

[-Credit-]. Petty Cash = Rp 485,000,-

Mengapa tidak dikapitalisasi semua ?. Mengapa tidak di debit Akumulasi Penyusutan saja ? (temukan jawabannya di final sub pokok bahasan ini).

4). Pengangkatan Kapasitas (Up-grading)

Pada fase pertumbuhan perusahaan, biasanya disertai dengan peningkatan produksi, sebagai konsekwensinya, tidak jarang perusahaan harus melaksanakan upgrade (peningkatan kapasitas) terhadap aktiva tetap yang dipakai (entah itu mesin, peralatan bahkan gedungnya). Atas suatu upgrading, tentu akan memicu adanya pengeluaran-pengeluaran yang biasanya cukup material.

Contoh Kasus :

Sudah beberapa bulan belakangan ini listrik di pabrik PT. XYZ sering mengalami padam ditempat. Setelah diselidiki oleh electrician, diketahui penyebabnya yaitu alasannya penggunaan listrik di pabrik yang semakin meningkat seiring dengan adanya penambahan beberapa mesin. Untuk itu diharapkan penambahan daya. Atas penambahan daya tersebut, terjadi pengeluaran kas dengan rincian sebagai berikut :

1 unit Generator 30 KWH = Rp 18,000,000,-

1 unit panel MCB = Rp 1,500,000,-

400 meter Kabel = Rp 500,000,-

Biaya pemasangan = Rp 1,000,000,-

Total Pengeluaran = Rp 21,000,000,-

[-Debit-]. Peralatan Listrik = Rp 21,000,000,-

[-Credit-]. Kas Bank A = Rp 21,000,000,-

5). Turun Mesin (overhaul)

Istilah turun mesin (overhaul) terjadi pada aktiva tetap yang bekerjanya memakai mesin. Misalnya : Mobil, Kendaraan, mesin produksi, peralatan produksi. Dikatakan mengalami turun mesin apabila untuk membuatnya berfungsi lebih baik, diharapkan tindakan pembongkaran terhadaphampir seluruh komponen atau komponen utama dari aktiva tersebut, untuk kemudian dilakukan pemasangan kembali. Pada proses turun mesin hampir niscaya akan terjadi sekaligus tindakan : Pemeliharaan, Perbaikan, penggantian koponen. Turun mesin (overhaul) biasanya terjadi disaat-saat aktiva tersebut mengalami penurunan fungsi (kapasitas) yang sangat signifikan akhir penggunaan yang sudah relatif lama.

Aktifitas turun mesin (overhaul) sudah niscaya akan menciptakan umur hemat aktiva tersebut menjadi bertambah. Untuk itu, pengeluaran-pengeluaran yang timbul hendaknya dikapitalisasi dengan cara mendebit rekening akumulasi penyusutan (accumulated depreciation) sebesar pengeluaran overhaul tersebut.

Contoh Kasus :

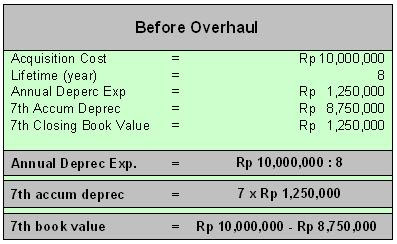

Memasuki tahun ke-8, salah satu mesin produksi PT. Royal Bali Cemerlang yang 7 tahun kemudian diperoleh Rp 10,000,000,- (life time estimation 8 tahun), perlu dilakukan turun mesin, untuk melaksanakan turun mesin, perusahaan membayar sebesar Rp 7,000,000,- sesudah turun mesin, mesin tersebut diperkirakan akan masih produktif hingga 7 tahun ke depan.

Maka dilakukan pencatatan sebagai berikut :

[-Debit-]. Akumulasi penyusutan = Rp 7,000,000,-

[-Credit-]. Kas = Rp 7,000,000,-

Catatan : Jurnal di atas yaitu untuk mengkapitalisasi pengeluaran atas overhaul (turun mesin) sebesar Rp 7,000,000,-

Masalah berikutnya :

Berapa besarnya akumulasi penyusutan (Accum Deprec) sesudah terjadi overhaul ?

Berapa besarnya Nilai Buku (book value) sesudah overhaul ?

Berapa biaya penyusutan (depreciation) yang akan dibebankan pada tahun ke-8 ini ?

Berapa Nilau Buku Tutup Tahun ke-8 (Closing Book Value) nanti ?

Untuk menjawab semua pertanyaan di atas, maka perlu kita lakukan perhitungan awal sebagai berikut :

Selanjutnya perhatikan perhitungan pada gambar dibawah ini :

Dapat kita lihat bahwa :

Setelah pengeluaran overhaul di kapitalisasi sebesar Rp 7,000,000 dengan cara mendebit rekening Akumulasi penyusutan sebesar Rp 7,000,000, maka :

Akumulasi Penyusutan berkurang sebesar Rp 7,000,000, sehingga Akumulasi Penyusutan sesudah overhaul yaitu Rp 8,750,000 – Rp 7,000,000 = Rp 1,750,000

Nilai Buku menjadi Rp 10,000,000 – Rp 1,750,000 = Rp 8,250,000Penyusutan yang

Dapat dibebankan pada tahun ke-8 ini yaitu sebesar Rp 8,250,000 : 7 = Rp 1,178,571 (angka 7 yaitu umur hemat sesudah overhaul, ingat : “setelah overhaul diperkirakan mesin akan tetap produktif hingga 7 tahun ke depan”).

Nilai Buku tutup tahun ke-8 ini pun menjadi sanggup kita hitung, yaitu : Rp 8,250,000 – Rp 1,178,571,- = Rp 7,071,429,-

Faktor-faktor Lain yang Perlu Dipertimbangkan

In term to determine whether the expenditure supposed to be treaten as an expense or to be capitalized, using all the above approach is simply not enough :-), seems that we need another terminology…

Misalnya : terjadi penggantian salah satu komponen (dalam pola di atas penggantian mouse untuk sebuah unit PC ), penggantian komponen seharusnya di kapitalisasi, tetapi mau dikapitalisasi juga nilainya koq kecil, harga mouse cuma Rp 35,000,- sementara harga satu unit computer standar (termasuk mouse tentunya) mungkin antara Rp 4,000,000 s/d. Rp 5,000,000,- .

Yup….. kita perlu pendekatan lain untuk melengkapinya.

Berikut yaitu faktor-faktor yang PERLU dipertimbangkan untuk mendeterminasi apakah suatu pengeluaraan di masa penggunaan aktiva “dibebankan atau di kapitalisasi” :

1. Tingkat Keseringan

Jika jenis pengeluaran tersebut sering terjadi dan sifatnya rutin (repetitive), sebaiknya pengeluaran tersebut dibiayakan saja, and vice versa…

2. Metrialitas

Jika pengeluaran tersebut sifatnya material, maka sebaiknya dikapitalisasi, kalau tidak berarti di bebankan (silahkan diukur dengan membandingkan antara pengeluaran yang terjadi dengan harga perolehan aktiva-nya).

3. Lama Manfaat

Jika pengeluaran tersebut diperkirakan akan memperlihatkan manfaat lebih dari satu tahun buku, maka sebaiknya di kapitalisasi, kalau hanya satu tahun buku atau kurang, sebaiknya dibebankan diperiode yang sama saja.

4. Pengaruhnya terhadap Umur Ekonomis atau kapasitas

Jika pengeluaran tersebut diperkirakan akan menambah umur hemat atau meningkatkan kapasitas,maka sebaiknya di kapitalisasi. Demikian sebaliknya.

Mudah-mudahan suplemen pertimbangan di atas merupakan tanggapan atas pertanyaan-pertanyaan yang sengaja saya tunda di awal artikel :-)

Sepertinya gres satu sub-pokok bahasan saja, sudah begitu panjang. Terpaksa pembahasan mengenai penyusutan (depereciation) kita bahas di postingan berikutnya. Mudah-mudahan sabar menunggu ya :-).

Sebagai obat atas pemenggalan ini, saya berikan satu renungan, yang mungkin berguna…..Sebagai seorang book keeper tentu menginginkan perlakuan akuntansi yang sangat precisely… Tapi, perlu diingat “Accounting Is Not A Law”, so… tidak ada istilah benar atau salah dalam perlakuan akuntansi…. Yang ada yaitu “Appropriate or In-appropriate” (wajar atau tak wajar). Yang menjadi main priority dari perlakuan akuntansi yaitu PENGGUNA (the user).

Maka dari itu, setiap kali melaksanakan evaluasi (pengukuran/penghitungan), ratifikasi (pencatatan) maupun pelaporan (disclosure), instead of thinking about correct or not correct, try to think about :

- Will the user be able to read (hence to understand) the report ?

- Will this journal entry potentially lead the user to a bias interpretation or not ?

- Is this transaction potentially an erroneous or fraud ?

- Are you comfortable with the number and they way you record it ?.

Jika semua pertanyaan-pertanyaan tersebut sanggup anda jawab tanpa keraguan, maka anda tidak perlu ragu lagi. Lets do it and get it done !.