Menghitung dan mencatat (Perlakuan) PPh Pasal 25 dan 29 kelihatannya sangat sederhana, sepele dan mudah. Untuk perusahaan bersekala kecil dan menengah (

SME = Small & Medium Enterprise) nilai PPh Pasal 25 yang dibayarkan biasanya relative kecil, mungkin antara Rp 150,000 hingga dengan Rp 1,500,000. Bisa dibilang tidak significant samasekali.

Tetapi ketika anda selesai membayar PPh Pasal 29 (di bulan Maret) dan selesai menjurnal atas pembayaran tersebut, mungkin anda akan kaget dan galau demi mendapat neraca anda tidak balance lagi, padahal waktu tutup buku 31 Desember Neraca sudah balance. Setelah pusing tujuh keliling, dicari-cari ternyata “

biang keroknya” (masalah utamanya) yaitu PPh Pasal 25.

Bagaimana menjurnal PPh Pasal 25 yang benar?, Bagaimana menjurnal PPh Badan ketika penutupan buku di selesai tahun? Bagaimana menjurnal PPh Pasal 29 yang dibayarkan bulan Maret supaya neraca tetap balance?. Bagaimana alur dan perlakuannya? Kita akan bahas di artikel ini sebentar lagi. Saya akan sampaikan trick yang saya pakai pribadi, mungkin dapat anda pakai.

You may wanna say…..”

no more talks, just show me the h*ll! Please :P”.

Okay-okay… saya ngerti.. kita pribadi saja….

PPh Pasal 25 (The Basic)PPh Pasal 25 yaitu UANG MUKA PPh BADAN, yang besarnya dihitung dengan cara membagi PPh Badan Tahun kemudian dengan jumlah bulan tahun takwim (12). Misal:PPh Badan Terhutang Tahun 2006 anda yaitu Rp 3,000,000, maka PPh Pasal 25 yang harus anda setorkan setiap bulannya di tahun 2007 adalah:

Rp 3,000,000/12 = Rp 250,000,- Bapak-bapak kita di Kantor Pajak termasuk bapak-bapak konsultan pajak dan para pegiat pajak lainnya menyebut istilah ini dengan

LUNSUM (saya cari-cari di

wikipedia tidak saya temukan kata lunsum, lansum, lansam apalagi, entah bagaimana tulisannya yang benar, tapi saya rasa yang benar tulisannya “

Lun-Sum” mohon dikoreksi jikalau salah).

PPh Pasal 25 dibayarkan paling lambat tanggal 10 bulan berikutnya.Misal:PPh Pasal 25 bulan January dibayarkan paling lambat tanggal 10 February.

Jurnal PPh Pasal 25

Ada yang belum tahu bagaimana caranya menjurnal PPh Pasal 25? Well in case kalau ada yang belum tahu, basically menyerupai dibawah ini:

[Debit]. Uang Muka PPh = Rp 250,000

[Credit]. Petty Cash = Rp 250,000

Mudah bukan?.

Kapan PPh Pasal 25 di jurnal? Tentunya ketika dibayarkan. Misal: PPh Pasal 25 bulan January dibayar tanggal 09 February (kebiasaan orang accounting “menagih hak/piutang secepat2nya, tetapi membayarkan kewajiban/hutang selambat-lambatnya” untuk mewakili prinsip kehati-hatian :-P) maka dicatat pada tanggal 09 February juga.

Tahu dari mana soal lun-sum dan Jurnal di atas? Itu Undang-undang Pajak nomor berapa tahun berapa? Trus jurnal-nya itu dinyatakan dalam PSAK nomor berapa?Mengenai undang-undang atau Surat Edaran DJP atau Keputusan Menteri Keuangan, silahkan baca di situs resminya Ditjend Pajak saja (saya tidak mau bersaing dengan situsnya Ditjend Pajak atau blognya bapak-bapak dari DJP) :P. Apalagi meng-copy paste Undang-undangnya ke blog saya, wah…. tidak terimakasih. Lagipula saya lebih tertarik membicarakan tehnik dan practical-nya, serta logika-logika-nya daripada membahas isi undang-undang.

Mengenai PSAK, saya juga tidak hafal, kalau anda perlu silahkan beli buku PSAK (harganya tidak mahal, saya beli hanya Rp 175,000), biarlah itu menjadi belahan dari blognya bapak-bapak dosen saja.

Saya sudah melaksanakan dengan benar? Mengapa neraca saya menjadi tidak balance sehabis membayar PPh Pasal 29? Di mana letak salahnya?Sudah benar? oh ya? Kalau jurnal dan alurnya sudah benar mustahil tidak balance bukan?, okay mari kita cari sama-sama dimana letak masalahnya…..

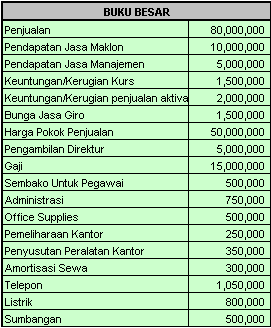

Alur dan Jurnal PPh Pasal 25 dan PPh Pasal 29Contoh Kasus:PPh Badan PT. Royal Bali Cemerlang yaitu sebagai berikut :

Tahun Takwim 2005 = Rp 3,000,000,- (Lun-Sum 2006 = 3,000,000/12=250,000)

Tahun Takwim 2006 = Rp 3,600,000,- (Lun-Sum 2007 = 3,000,000/12=300,000)

Sehingga di tahun 2007, setiap tanggal 09 bookkeeper PT. Royal Bali Cemerlang menjurnal pengeluaran tersebut menyerupai dibawah ini:

Jurnal PPh Pasal 25 masa January dan February 2007:

[Debit]. Uang Muka PPh = Rp 250,000

[Credit]. Kas (Petty Cash) = Rp 250,000

Jurnal PPh Pasal 25 masa March s/d. December 2007:

[Debit]. Uang Muka PPh = Rp 300,000

[Credit]. Kas (Petty Cash) = Rp 300,000

Mengapa berbeda antara January February dengan March December?Karena PPh Pasal 29 Tahun 2006 gres dibayarkan tanggal 20 March 2007, sehingga bulan January dan February 2007 masih menggunakan lun-sum Tahun 2006 yang dihitung menurut PPh Badan Tahun 2005. Cukup terang kan? (jika belum jelas, silahkan ulangi baca pelan-pelan saya yakin anda mengerti).

Jika diringkas

Daftar PPh Pasal 25 PT. Royal Bali Cemerlang Tahun 2007 menjadi sebagai berikut:

Sehingga di selesai tahun,

BUKU BESAR: “Uang Muka PPh” akan menyerupai dibawah ini:

Sedangkan BUKU BESAR: “Petty Cash” menyerupai dibawah ini:

Nantinya, pada penutupan buku 31 Desember 2007, “Uang Muka (PPh Pasal 25)” akan masuk ke Neraca di sisi “Aktiva” pada kelompok “Aktiva Lancar” yang akan menjadi penyeimbang “Petty Cash” yang berkurang sejumlah yang sama yaitu Rp 3,500,000.

Catatan: (Penting!)

Jika anda perhatikan kedua buku besar diatas, pencatatan dimulai dari tanggal 09 February 2007. dan di bulan Desember 2007 ada pembayaran PPh Pasal 25 sebanyak 2 (dua) kali, yaitu pada tanggal 09 Desember dan 30 Desember 2007.

Mengapa?

Di sini lah kuncinya! Tetapi pertanyaan mengapanya akan saya jawab nanti secara khusus ;-)

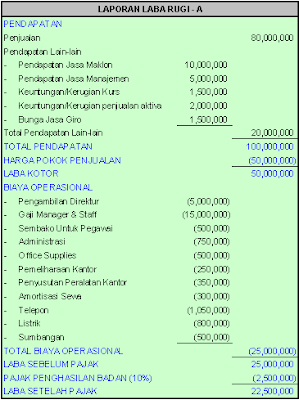

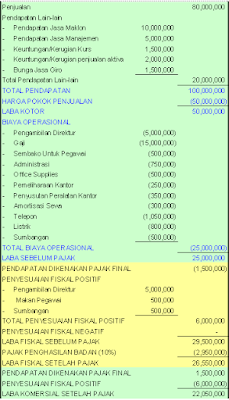

Pada tanggal 31 December 2007, Laporan Laba/Rugi PT. Royal Bali cemerlang untuk periode 01 Januari s/d. 31 December 2007, membukukan laba Fiskal sebesar Rp 45,000,000 sehingga PPh Badannya menjadi: 10% x Rp 45,000,000 = Rp 4,500,000.

Jurnalnya:

[Debit]. PPh Badan = Rp 4,500,000

[Credit]. Utang PPh Badan = Rp 4,500,000

Catatan: PPh Badan (yang disisi debit) akan masuk ke Laporan Laba/Rugi dan akan menjadi faktor pengurang Laba, dan Utang PPh Badan yang di sisi credit akan masuk ke neraca di sisi “Pasiva” pada kelompok “Liabilities (Kewajiban)”.

Pada tanggal 19 Maret 2008, PT. Royal Bali Cemerlang menyetorkan PPh Pasal 29 ke kas negara melalui bank persepsi sebesar Rp 1,000,000 saja yang dihitung dengan cara:

PPh Pasal 29 = PPh Badan – Uang Muka PPh (pasal 25)

PPh Pasal 29 = Rp 4,500,000 – Rp 3,500,000 = Rp 1,000,000

Dan atas pembayaran tersebut dicatat:

[Debit]. Utang PPh Badan = Rp 4,500,000

[Credit]. Uang Muka PPh (Pasal 25) = Rp 3,500,000,-

[Credit]. Cash = Rp 1,000,000

Jurnal di atas akan:

(-). Menghapus Utang PPh Badan (yang kelihatan pada Neraca 31 Desember 2007).

(-). Menghapus Uang Muka PPh Badan (Pasal 25)

(-). Mengurangi Kas perusahaan pada bulan Maret 2008 sebesar Rp 1,000,000

Selanjutnya, Lun-sum (PPh Pasal 25) PT. Royal Bali Cemerlang untuk tahun 2008 yaitu sebesar: Rp 4,500,000/12 = Rp 375,000,- berlaku mulai masa bulan Maret yang akan dibayarkan bulan April 2008.

Menjawab pertanyaan “mengapa pencatatan Uang Muka (PPh Pasal 25) dimulai pada tanggal 09 february 2007, dan Pada Bulan Desember dilakukan pembayaran uang muka (PPh Pasal 25) dilakukan duakali?”

Kebanyakan dari kita (termasuk saya dahulu di awal-awal kerja saya) selalu mengikuti arus, yaitu membayarkan pajak menjelang selesai batas waktu (tanggal 09 bulan berikutnya). Misalnya: untuk Uang Muka Pasal 25 (Lun-Sum) bulan January dibayarkan tanggal 09 February dan seterusnya.

Sebenarnya itu tidak masalah, hanya saja menjadi problem ketika itu dilakukan di bulan Desember. Mengapa?

Karena 31 Desember yaitu penutupan buku, jikalau PPh Pasal 25 untuk bulan December 2007 gres kita bayarkan tanggal 09 January 2008, maka Total Uang Muka PPh Pasal 25 yang kita bayarkan untuk tahun 2007 hanya sebanyak 11 (sebelas) kali, sehingga kas yang keluar hanya sebanyak Rp 3,200,000 dengan rincian:

09 February + 09 March 2007 = Rp 250,000 x 2 = Rp 500,000

09 April 09 Desember 2007 = Rp 300,000 x 9 = Rp 2,700,000

------------------------------------------------------------------

Total = Rp 3,200,000

==============================================

Sehingga di penutupan buku di neraca akan muncul:

Uang Muka PPh (Pasal 25) = Rp 3,200,000,- dan di rekening kas akan berkurang sebesar Rp 3,200,000 juga. Okay, Neraca Komersial sudah dalam kondisi balance, sampai...................

Pada tanggal 19 March 2008 (sesuai dengan referensi kasus) pada ketika membayarkan PPh Badan sebesar Rp 1,000,000 dijurnal:

[Debit]. PPh Badan Terhutang = Rp 4,500,000

[Credit]. Uang Muka PPh (Pasal 25) = Rp 3,500,000

[Credit]. Cash = Rp 1,000,000,-

Dengan jurnal di atas, terang neraca tidak akan balance, Uang Muka PPh di neraca 31 Desember 2007 yang hanya Rp 3,200,000 anda hapuskan dengan jurnal sebesar Rp 3,500,000. terang akan menyisakan saldo minus sebesar Rp 300,000,-

Bagaimana jikalau pada ketika pembayaran PPh Pasal 29, Uang Muka PPh (Pasal 25) dicatat di sisi credit sebesar Rp 3,200,000 saja?

Boleh saja, tetapi resiko-nya anda harus membayar (mengeluarkan cash) sebesar Rp 1,300,000,- sebab Utang PPh Badannya Rp 4,500,000. Apakah anda mau membayar lebih sementara bukti SSP anda menunjukkan bahwa anda telah membayar PPh Pasal 25 secara penuh dari January s/d. December?.

Jikapun anda (perusahaan) rela membayar lebih, saya sarankan: jangan lakukan itu, sebab jikalau anda lakukan itu, pada catatan di kantor pajak nantinya anda akan kelihatan lebih bayar (anda tahu resikonya lebih bayar bukan?), Lunsump Desember akan tetap menjadi pengurang PPh Pasal 29 meskipun anda gres bayarkan di bulan January, (anda tahu resikonya lebih bayar bukan?) category periksa!.

Lalu bagaimana caranya supaya tidak terjadi menyerupai itu?

Lakukan menyerupai apa yang saya lakukan: Bayar Lun-Sump (PPh Pasal 25) bulan December anda pada bulan December juga (paling lambat 30 December), jangan hingga jatuh ke bulan (tahun) berikutnya. Dan jangan lupa Lun-sump Desember sudah anda bayar di bulan Desember, sehingga di bulan January anda tidak perlu membayar PPh Pasal 25 lagi, SSP PPh Pasal 25 untuk Desember yang anda setorkan tanggal 30 Desember setorkan ke kantor pajak SSP-nya pada bulan January (antara tanggal 01 s/d. 09), sehingga di pembukuan anda transaksi tercatat tanggal 30 Desember, tetapi di kantor pajak anda tetap kelihatan membayar di bulan January.