GAJI

Gaji yang bahasa inggrisnya payroll, yakni imbalan yang diberikan oleh pihak yang mempekerjakan kepada pihak pekerja, dalam kekerabatan yang relatif tetap, maupun dalam bentuk kontrak.

Besarnya Gaji biasanya sudah ditentukan pada ketika akad kerja dilakukan, dan tidak akan berubah hingga dengan adanya akad baru. Nilainya relatif tetap.

Dalam artikel ini tidak akan dibahas secara mendalam mengenai gaji dilihat dari sudut pandang kepersonaliaan maupun administrasi umum. Pembahasan akan dikonsentrasikan pada aspek-aspek akuntansinya.

Dalam akuntansi, Gaji dimasukkan kedalam golongan biaya, yaitu biaya gaji. Bukan cost.

Walaupun begitu banyak variasi elemen yang ada pada biaya gaji, akan tetapi pada garis besarnya ada 4 elemen dasar dan 2 elemen tambahan, yang terdiri dari :

1). Gaji Pokok

Gaji Pokok merupakan elemen utama, yang dijadikan dasar pertimbangan mengapa gaji digolongkan kedalam kelompok biaya operasional. Dimana nilainya relatif tetap (paling tidak untuk satu tahun buku). Besarnya nilai pada elemen ini tentunya bervariasi sesuai dengan kemampuan perusahaan, jabatan, masa kerja. Semakin tinggi kemampuan perusahaan, biasanya juga akan menentukan nilai gaji pokok yang relatif lebih tinggi, semakin tinggi suatu jabatan semakin tinggi juga gaji pokoknya, semakin lama masa kerjanya maka kemungkinan kenaikan gaji akan semakin luas yang nantinya berakumulasi menjadi peningkatan nilai dari gaji pokoknya.

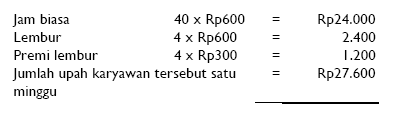

2). Lembur

Kebijakan mengenai lembur tidaklah sama antara satu perusahaan dengan perusahaan yang lain. Akan tetapi, pada umumnya lembur biasanya diberikan hanya pada pegawai di tingkatan (level) tertentu saja, yaitu staf (bukan manajer).

3). Tunjangan-Tunjangan

Ada aneka macam macam jenis tunjangan, dimana dalam pelaksanaannya sangat tergantung dari kemampuan perusahaan.

a).Tunjangan Jabatan

Jenis santunan ini melekat pada suatu jabatan tertentu. Semakin tinggi suatu jabatan, santunan inipun semakin tinggi (sampai pada batas tertentu).

b).Tunjangan Kesehatan

Tunjangan kesehatan tergolong santunan yang paling banyak disediakan oleh perusahaan setelah santunan jabatan. Dalam praktiknya santunan kesehatan ini diberikan dalam bentuk yang berbeda-beda. Misalnya ; Penggantian biaya kesehatan, pembebasan biaya pembelian obat, dan lain sebagainya.

c).Tunjangan Asuransi

Tunjangan asuransi yang paling lumrah dipakai di Indonesia yakni produk-produk asuransi yang disediakan oleh PT. Jamsostek (Persero)

d). Dan Tunjangan lain (yang bervariasi dan tidak umum dipakai)

4). Potongan-potongan

Potongan atas Gaji yang paling dasar yakni potongan Pajak Penghasilan (PPh), Premi asuransi yang ditanggung oleh pegawai,.

5). Bonus & Insentif

Bonus & insentif merupakan elemen tambahan, biasanya disediakan oleh jenis perusahaan tertentu dan untuk pegawai tertentu saja, yaitu distributor, bank, finance dan perusahaan sejenis yang operasionalnya berorientasikan target. Elemen ini nilainya tidak tetap.

Perlakuan Akuntansi atas Gaji

1). Penilaian (Penghitungan Gaji)

Gaji dihitung dengan memformulasikan elemen-elemen yang ada pada gaji. Dari semua elemen yang ada, hanya elemen potongan lah yang menjadi factor pengurang besarnya nilai gaji. Sedangkan elemen lainnya merupakan faktar penambah besarnya nilai Gaji.

Gaji dapat diformulasikan sebagai berikut :

[Gaji Pokok] + [Lembur] + [Tunjangan] - [Potongan] + [Bonus/Insentif]

Dengan formula ini, besarnya biaya gaji yang akan timbul dapat ditentukan.

2). Pengakuan Atas Gaji

Gaji yang dibayarkan dengan system transfer diakui apada ketika transfer dilaksanakan, gaji yang dibayarkan dengan menggunakan check diakui pada ketika check tersebut dicairkan oleh peserta gaji, sedangkan gaji yang dibayarkan dalam bentuk tunai (cash) diakui pada ketika gaji diserahkan. Besarnya biaya gaji yang diakui yakni sebesar nilai hasil formulasi di atas.

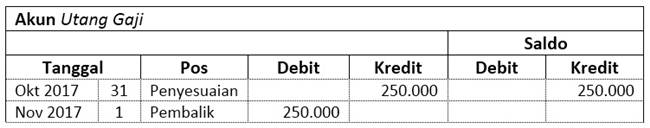

3). Pencatatan (Jurnal Penggajian)

Gaji dicatat pada ketika pengakuannya, yaitu : sesuai tanggal yang tertera di slip transfer, di slip gaji, tanggal check (tergantung bentuk gaji yang diberikan).

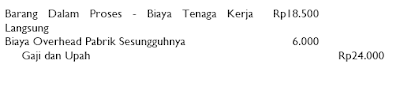

Adapun jurnal atas gaji yakni sebagai berikut :

Pada ketika penggajian :

Debit : Biaya Gaji

Kredit : Kas dan Utang PPh

Contoh :

Biaya Gaji (Debit) : Rp 100,000,000,-

Kas (Kredit) : Rp 90,000,000,-

Utang PPh Pasal 21 (Kredit) : Rp 10,000,000,-

Pada ketika penyetoran PPh :

Utang PPh Pasal 21 (Debit) : Rp 10,000,000

Kas (Kredit) : Rp 10,000,000

4) Pelaporan Gaji

Pada Laporan Rugi Laba, Gaji termasuk di dalam kelompok besar biaya operasional dan dinyatakan di dalam akun Biaya Gaji, yang nantinya akan mensugesti besar-kecilnya laba atau rugi perusahaan. Pernyataan Laba rugi akan memberi kontribusi terhadap Akun laba ditahan (retained earning) pada Neraca.

Prosedur Penggajian

a). Penghitungan Gaji

Penghitungan gaji didahului oleh pengumpulan data-data yang nantinya akan dijadikan dasar perhitungan. Sumber data penghitungan gaji berasal dari bab personalia yang seharusnya diserahkan begitu tutup buku penggajian dilakukan (biasanya 1 ahad sebelum tanggal penggajian). Adapun data-data yang diharapkan yaitu :

Untuk menentukan besarnya Gaji Pokok, Tunjangan dan Potongan : Daftar Karyawan (lengkap dengan jabatan dan masa kerjanya), daftar absensi, daftar cuti, daftar libur berbayar.

Untuk menentukan Bonus atau insentif : Daftar yang dijadikan dasar perhitungan (Daftar Penjualan dari masing-masing salesman).

Formula yang dipakai yakni menyerupai yang telah disebutkan pada sub pokok bahasan di atas.

Setelah perhitungan selesai dilakukan, hendaknya dilakukan pemeriksaan dan penelitian kembali sebelum dimintakan persetujuan kepada Manajer Personalia.

b). Persetujuan Gaji

Daftar Gaji diajukan oleh Manajer Personalia kepada Direktur, dengan tembusan kepada General Manager dan atau Financial Controller. Financial Controller maupun General Manager akan melaksanakan penelitian baik itu secara mengkhusu dan terperinci maupun umum, yang sangat tergantung dari Daftar Gaji yang diajukan (apakah daftar gaji itu dinilai wajar atau tidak). Setelah diteliti, jikalau dapat disetujui maka Financial Controller atau General Manager akan memperlihatkan rekomendasi kepada eksekutif untuk disetujui, Sedangkan jikalau dianggap tidak wajar, maka Financial Controller atau General Manager berhak untuk menahannya hingga dijelaskan dan atau dilakukan perbaikan-perbaikan seperlunya.

c). Permintaan Kas untuk Penggajian

Dalam hal Daftar Gaji disetujui dan telah disahkan, maka daftar Gaji tersebut akan diserahkan kepada Bagian Accounting sebagai dasar untuk usul kas penggajian. Bagian Accounting akan menyiapkan Kas sesuai dengan permintaan. Permintaan Kas disertai daftar gaji yang telah disahkan hendaknya telah diterima selambat-lambatnya 2 hari sebelum tanggal penggajian.

Untuk gaji yang akan dibayarkan dalam bentuk tunai, akan dibuatkan 1 check tunai saja untuk semuanya. Untuk gaji yang dibayarkan dalam bentuk check, akan dibuatkan check masin-masing untuk satu karyawan. Sedangkan untuk gaji yang dibayarkan melalui transfer, maka akan disiapkan satu daftar perintah transfer kepada bank.

d). Pembagian Gaji

Gaji dibagikan atau ditransfer sempurna pada tanggal pengajian, dibagikan oleh kasir perusahaan, disaksikan oleh staf personalia. Diawasi oleh Chief Accounting dan Manajer Personalia. Hal ini penting, biar jikalau diharapkan dapat memperlihatkan penjelasan yang sesuai kepada pegawai yang membutuhkan penjelasan.

e). Pencatatan Penggajian

Setelah pembayaran gaji selesai dilaksanakan, maka Book Keeper akan melaksanakan pencatatan dengan memposting ayat-ayat jurnal yang sesuai (lihat di sub pokok pembahasan sebelumnya).

f). Pemeriksaan Penggajian

Proses selanjutnya yakni proses pemeriksaan. Pemeriksaan akan dilakukan oleh Financial Controller. Adapun pemeriksaan yang dilakukan, yaitu dengan membandingkan antara daftar gaji yang telah desetujui dengan pengeluaran kas, Slip Gaji, sisa fisik uang yang masih ada di kasir, Bukti pemotongan PPh Pasal 21, untuk kemudian dibandingkan dengan General Ledger Detail yang di print-out oleh Book Keeper. Apabila tidak ditemukan kesalahan atau ketidak wajaran, maka Financial Controller akan membuat pernyataan wajar atas penggajian tersebut, sekaligus memperlihatkan ijin untuk ditutup.

g). Penutupan dan Arsip Penggajian

Proses tamat dari penggajian yakni penutupan, dimana penutupan dilakukan apabila pemeriksaan telah selesai dilaksanakan oleh Financial Controller. Selanjutnya semua bukti yang terkait dengan penggajian (Daftar Gaji, Slip Gaji, Bukti Tranfer, Bonggol Check dan Print Out General Ledger Detail yang disahkan oleh Financial Controller) diarsipkan ke dalam masing-masing binder yang telah ditentukan.