Analisa Pengadaan Aktiva Tetap

Dan menyerupai komitmen saya sebelumnya, saya akan lanjutkan pembahasan mengenai ANALISA PENGADAAN AKTIVA TETAP. Yang sudah menunggu, sorry sudah menciptakan menunggu. Mudah-mudahan penantian anda tidak sia-sia :-)

Oh iya, mungkin ada yang bertanya; “mengapa disebut pengadaan ? kenapa tidak disebut pembelian saja ?”. :-)

No ! :-), kalau disebut pembelian, berarti eksklusif beli. Aktiva tidak selalu harus dibeli, anda sanggup menyewanya (leasing) atau sanggup juga dengan menukarkan aktiva anda yang sudah tidak produktif lagi (mungkin lantaran sudah tidak memproduksi barang yang sama lagi). Makanya tidak disebut pembelian aktiva tetap. Akan tetapi untuk dikala ini kita batasi dengan membeli saja :-) Ok ?, siip!.

Sebelum melaksanakan pengadaan/pembelian aktiva tetap, ada beberapa analisa dan perhitungan yang penting untuk dilakukan.

Analisa Ketersediaan dan Alokasi Kas Untuk Pengadaan Aktiva Tetap

Pembelian Aktiva Tetap melibatkan dana yang relative besar, salah mengalokasikan dana, bisa-bisa produksi malah tersendat atau bahkan tidak jalan, dana yang seharusnya anda perioritaskan untuk berproduksi tapi di alokasikan untuk menambah mesin. Kaprikornus harus di analisa terlebih dahulu. Identifikasi kapan dikala yang sempurna untuk menambah aktiva tetap.

Contoh Kasus :

Pada tanggal 01 November 2007, Sebuah perusahaan manufaktur bermaksud meningkatkan kapasitas produksinya dengan cara menambah mesin. Saldo Kas pada tanggal 01 November 2007 ialah sebesar Rp 450,000,000. Perusahaan sedang menuntaskan produksi atas pesanan yang diterima pada tanggal 01 Sept 2007, lamanya waktu berproduksi (production lead time) ialah 3 bulan, diperkirakan akan selesai dan siap dikirim pada tanggal 01 Desember 2007, termin pembayarannya net 30 hari. Profit margin di set 30%. Dari Laporan Peramalaan Penjualan (Sales Forecast) nampak sales akan meningkat 15%. Produksi akan dikerjakan mulai 01 Desember 2007, dengan production lead time 3 bulan, termin pembayaran net 30 hari. Tambahan Informasi : Dari Laporan Laba Rugi berjalan nampak : Harga Pokok Penjualan (Cost Of Good Sold) 01 Sept – 31 Okt 2007 ialah Rp 110,000,000,- Sedangkan biaya operasional (Expenses) ialah Rp 87,000,000,-

Kapan dikala yang sempurna untuk melaksanakan pembelian mesin untuk meningkatkan kapasitas produksi ? dan berapa besarnya dana yang sanggup dialokasikan untuk pembelian mesin tersebut?.

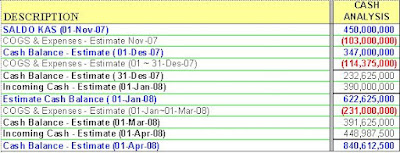

Perhatikan screen shoot berikut :

Format analisa terdiri dari 3 kolom yaitu :

Description : memuat elemen-elemen Kas dan Cost untuk periode tertentu.

Cost & Revenue Analysis : berisi perhitungan-perhitungan cost, profit & sales

Cash Analysis : Berisi mutasi kas sejalan dengan proses alur perubahan dari produksi hingga menjadi sales/AP hingga menjadi kas.

Jika kita perhatikan pada kolom “ Cost & Revenue Analysis” dan “ Cash Analysis” sanggup kita lihat bahwa setiap acara cost akan menjadikan mutasi kas keluar (warna merah bertanda minus) sedangkan “sales” akan memicu adanya mutasi kas masuk, hanya saja tidak seketika, akan tetapi gres sebulan kemudian, hal ini disebabkan oleh termin pembayaran yang net 30 hari.

Besarnya kas keluar ialah sebesar biaya produksi (COGS) ditambah dengan beban operasional (Expenses), sedangkan besarnya kas masuk (incoming cash) ialah sebesar sales. Setiap kas keluar atau masuk sengaja saya ikuti dengan saldo (cash balance, diberi warna biru), hal ini dimaksudkan biar adapat dilihat dengan saldo kas pada dikala (tanggal tertentu), dengan keinginan nantinya kita sanggup menentukan dikala yang sempurna untuk melaksanakan pembelian aktiva tetap.

Pada SALES FORECAST, perlu diperhitungkan kemungkinan adanya pembengkakan cost maupun expense dengan memasukkan cadangan (reserve) sebesar 10%, masing-masing perusahaan menentukan berbeda untuk reservenya, logikanya diadaptasi dengan tingakat pengendalian perusahaan (efisiensi & kinerja/produktifitas).

Jika dirangkum, mutasi kas akan menjadi menyerupai dibawah :

Kapan dikala yang sempurna untuk melaksanakan pembelian dan berapa yang sanggup dialokasikan ?.

Pembelian mesin dimaksudkan untuk mengantisipasi peningkatan sales sebesar 15%

Perhatikan cuilan : “SALES FORECAST (01-Des-07 01-Mar-08)”

Produksi akan dimulai pada tanggal 01 Desember 2007, maka mesin gres hendaknya sudah terpasang, artinya mesin sudah harus dibeli jauh-jauh hari sebelum tanggal 01 Desember 2007.

Apakah saldo kas mencukupi ? berapa besarnya dana yang sanggup dialokasikan untuk membeli mesin ?.

Saldo Kas (cash balance) yang semula Rp 450,000,000, pada tanggal 01 Desember 2007 sudah bermetamorfosis Rp 347,000,000. Hal ini disebabkan oleh adanya aktifitas produksi dari tanggal 01 Nov s/d 31 Desember 2007 yang memicu kas keluar sebasr Rp 103,000,000,-

Apakah Saldo Kas yang sebesar Rp 347,000,000 sudah sanggup dialokasikan untuk membeli mesin semuanya?. jawabannya tidak.

Kas gres akan masuk lagi pada tanggal 01 Januari 2008, Saldo tersebut masih harus dicadangkan untuk membiayai produksi dari tanggal 01 s/d. 31 Desember 2007 sebesar Rp 114,375,000,- . Sisanya yang Rp 232,625,000 sanggup dialokasikan untuk membeli mesin.

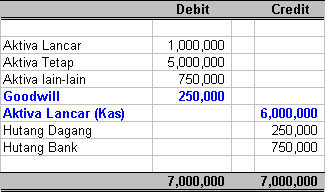

Analisa Perbandingan Cost & Benefit Pengadaan Aktiva Tetap

Selain ketersediaan dan alokasi kas, untung ruginya pun harus dikalkulasi terlebih dahulu. Jangan hingga volume prouksi meningkat lantaran penambahan mesin, akan tetapi di selesai penutupan buku, keuntungan perusahaan tidak ikut meningkat. Sia-sia bukan ?.

Dengan menggunakan teladan kasus yang sama (perusahaan tetapkan untuk mengalokasikan dananya hanya sebesar Rp 200,000,000), kita perhatikan analisa berikutnya :

Cost yang ditimbulkan eksklusif oleh penambahan mesin ialah depreciation cost (penyusutan) yang nantinya akan masuk ke dalam COGS, yaitu pada Overhead Cost, dan akan ikut mengurangi keuntungan secara langsung. Pada kasus di atas, akhir pembelian mesin Sebesar Rp 200,000,000 mengakibatkan deprecition cost sebesar Rp 6,250,000,- per satu kwartal (01 Des 07 01 Maret 08), sehingga profit yang tadinya sebesar Rp 103,612,500, pada kwartal yang sama berubah mejadi Rp 97,362,500,- saja. Jika dibandingkan dengan produksi pada kwartal sebelumnya ( 01 Sept 31 Des 07) dimana perusahaan hanya memperoleh profit sebesar Rp 90,000,000,-, maka nampaklah profit perusahaan meningkat sebesar Rp 7,362,500, sehingga profit menjadi Rp 97,362,500,-

Dengan demikian rencana pembelian mesin tidak diragukan lagi. Bisa dilaksanakan.

Membeli Tunai atau dengan Mencicil ?

Pada teladan kasus di atas, kebetulan kas perusahaan mencukupi untuk melaksanakan pembelian. Bagaimana kalau kas tidak mencukupi sementara mesin sudah harus di beli ?.

Coba kita bandingkan, bagimana kalau perusahaan membelinya dengan mencicil. Anggap saja perusahan membeli masinnya dengan cara mencicil, tentu saja dikenakan bunga. Suku bunga pada dikala itu ialah 20% flat per tahun, dan perusahaan akan mencicilnya selama 5 tahun.

Perhatikan perbandingan berikut :

Bunga akhir pencicilan aktiva harus dikapitalisasi terlebih dahulu, artinya : bunga yang sebesar Rp 10,000,000 selama satu kwartal (01 Des 07 01 Maret 08) ditambahkan pada harga perolehan mesin, sehingga menjadi Rp 210,000,000,- dan depreciation cost (penyusutan) bermetamorfosis Rp 6,562,500,- . Dibandingkan kalau membeli tunai terang cost menjadi naik sebesar Rp 312,500,- Keputusan apakah akan membeli tunai atau mencicil, tergantung apakah penurunan profit sebesar Rp 312,500,- sebanding dengan mencadangkan Kas untuk acara perjuangan lainnya ?.

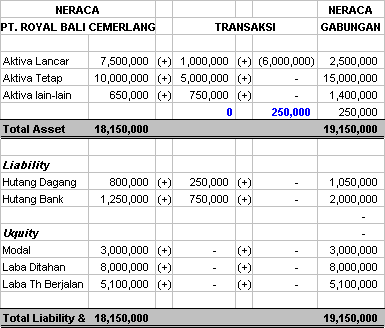

Analisa perbandingan antara satu type mesin dengan type mesin lain, juga dengan source (supplier) yang berbeda-beda.

Cukup kas pun terkadang tidak cukup menciptakan kita tenang, kita masih harus menentukan menggunakan type mesin apa?, membeli dimana ? bagaimana dengan garansinya, bagaimana dengan sparepartnya?. Melihat harga mesin saja tidak lah cukup memadai, harus dianalisa lebih detail lagi :-)

Contoh Kasus :

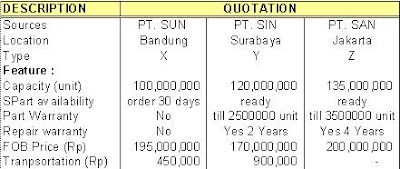

Pada dikala akan melaksanakan pembelian masin, anda memperoleh 3 quotation dari 3 supplier ( Type X ditawarkan oleh PT. SUN, Type Y diatarkan oleh PT. SIN, dan type Z ditawarkan oleh PT. SAN) intinya fungsi mesin sama, hanya saja ada beberapa faktor lainnya yang berbeda. Perhatikan teladan dibawah :

Melihat data diatas, dengan gampang kita sanggup melihat bahwa yang paling competitive ialah mesin Type Y dari PT. SIN. Setelah dianalisis lebih detail, apakah benar type mesin Y dari PT SIN ialah pilihan sempurna ?.

Kita perhatikan analisa dibawah ini :

Pertama kita kapitalisasi ongkos angkut menjadi harga perolehan mesin, kemudian kita susutkan menggunakan metode Unit Production Output Method, dengan cara membagi Harga perolehan dengan Kapasitas mesin, Maka kita akan memperoleh Depreciation Cost. Ingat : Cost utama yang timbul akhir penggunaan aktiva tetap ialah depreciation cost.

Lalu kita tambahkan parameter analisa dengan memperhitungkan maintenance cost, yang kita masukkan ke dalam maintenance analysis ialah sparepart-sparepart utama saja, (yang harganya material), pada teladan diatas ada 3 suku cadang utama, kemudian masing2 kita susutkan, jangan lupa garansi harus kita masukkan terlebih dahulu, gres kita susutkan. Target kita ialah memperoleh perbandingan cost per unit production output. Perhatikan pada baris terakhir “ COST PER UNIT”, kini manakah yang paling layak untuk dibeli ? mesin type Z dari PT San !.

Selamat mencoba. Goodluck !.