PERHITUNGAN & JURNAL PPH 21 - Subsidi & Tunjangan

Pada kasus PPh Pasal 21 kali ini, yang dibahas ialah perhitungan dan jurnal akuntansi PPh Pasal 21 dimana karyawan memperoleh Tunjangan Pajak atau memperoleh subsidi pajak.

Apa bedanya pertolongan PPh Pasal 21 dengan Subsidi PPh Pasal 21 ? dan apa pengaruhnya terhadap PPh Badan ?.

Kita pribadi ke kasus-nya......

Kasus : PPh Pasal 21 dengan Tunjangan PPh Pasal 21 dan Subsidi PPh Pasal 21

Hendry, status sudah menikah dengan 2 orang anak, bekerja pada PT. Royal Bali Cemerlang, memperoleh Gaji Pokok Rp 10,000,000 setiap bulannya. PT. Royal Bali Cemerlang mengikut sertakan Hendry masuk asuransi (JAMSOSTEK), untuk itu PT. Royal Bali Cemerlang membayar :

Premi Jaminan Hari Tua (JHT) = 3.7% dari Gaji Pokok

Premi Jaminan Kecelakaan Kerja (JKK) = 0.5% dari Gaji Pokok

Premi Jaminan Kematian (JK) = 0.30% dari Gaji Pokok

Sedangkan Hendry menanggung :

Iuran Jaminan Hari Tua (JHT) = 0.2% dari Gaji Pokok

PT. Royal Bali Cemerlang juga mengikut sertakan Hendry ke dalama program pensiun, untuk itu perusahaan membayar premi pensiun untuk Hendry sebesar Rp 150,000 setiap bulannya, sedangkan Hendry juga harus membayar Rp 100,000 setiap bulannya yang pribadi di potongkan dari Gajinya.

Hendry memperoleh Tunjangan PPh Pasal 21 dari PT. Royal Bali Cemerlang sebesar Rp 250,000,- setiap bulannya !

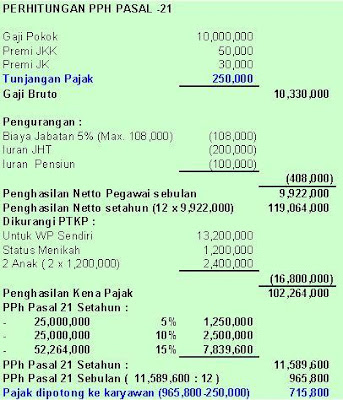

Perhitungan PPh Pasal 21 nya (Dengan Tunjangan PPh Pasal 21)

Sama menyerupai kasus-kasus lainnya, tetap kita membuat perhitungan gaji dan tunjangan-tunjangannya, sampai dapat kita tentukan nilai Rupiah yang ditanggung oleh perusahaan maupun yang ditanggung oleh Hendry. Maka akan kita peroleh perhitungan sebagai berikut :

Apa bedanya pertolongan PPh Pasal 21 dengan Subsidi PPh Pasal 21 ? dan apa pengaruhnya terhadap PPh Badan ?.

Kita pribadi ke kasus-nya......

Kasus : PPh Pasal 21 dengan Tunjangan PPh Pasal 21 dan Subsidi PPh Pasal 21

Hendry, status sudah menikah dengan 2 orang anak, bekerja pada PT. Royal Bali Cemerlang, memperoleh Gaji Pokok Rp 10,000,000 setiap bulannya. PT. Royal Bali Cemerlang mengikut sertakan Hendry masuk asuransi (JAMSOSTEK), untuk itu PT. Royal Bali Cemerlang membayar :

Premi Jaminan Hari Tua (JHT) = 3.7% dari Gaji Pokok

Premi Jaminan Kecelakaan Kerja (JKK) = 0.5% dari Gaji Pokok

Premi Jaminan Kematian (JK) = 0.30% dari Gaji Pokok

Sedangkan Hendry menanggung :

Iuran Jaminan Hari Tua (JHT) = 0.2% dari Gaji Pokok

PT. Royal Bali Cemerlang juga mengikut sertakan Hendry ke dalama program pensiun, untuk itu perusahaan membayar premi pensiun untuk Hendry sebesar Rp 150,000 setiap bulannya, sedangkan Hendry juga harus membayar Rp 100,000 setiap bulannya yang pribadi di potongkan dari Gajinya.

Hendry memperoleh Tunjangan PPh Pasal 21 dari PT. Royal Bali Cemerlang sebesar Rp 250,000,- setiap bulannya !

Perhitungan PPh Pasal 21 nya (Dengan Tunjangan PPh Pasal 21)

Sama menyerupai kasus-kasus lainnya, tetap kita membuat perhitungan gaji dan tunjangan-tunjangannya, sampai dapat kita tentukan nilai Rupiah yang ditanggung oleh perusahaan maupun yang ditanggung oleh Hendry. Maka akan kita peroleh perhitungan sebagai berikut :

Kita perhatikan perhitungan di atas :

"Tunjangan Pajak" berwarna biru ditambahkan pada kelompok tunjangan, sehingga total pertolongan yang dibayarkan oleh perusahan menjadi Rp 850,000,- (yaitu : 600,000 + 250,000).

Perhitungan PPh Pasal 21 nya akan menjadi sebagai berikut :

Perhatikan perhitungan di atas :

Tunjangan Pajak sebesar Rp 250,000,- menjadi faktor penambah pengahsilan bruto karyawan, artinya : Tunjangan PPh Pasal 21 merupakan obyek pajak PPh Pasal 21 itu sendiri. Dengan kata lain "Tunjangan PPh Pasal 21 ialah kena pajak". Selanjutnya, untuk menentukan besarnya PPh Pasal 21 yang dipotong pada gaji yang diterima karyawan, maka PPh Pasal 21 sebulan dikurangi dengan Tunjangan Pajak, dalam rujukan kasus ini Rp 965,800 - Rp 250,000,- sehingga besarnya PPh Pasal 21 yang dipotong pada gaji karyawan ialah sebesar Rp 715,800,-. Sedangkan selisihnya dibayar oleh perusahaan (sebagai Tunjangan).

Jurnal (Pencatatan) Akuntansi Atas Gaji dan PPh Pasal 21 nya

Perusahaan akan melaksanakan pencatatan sebagai berikut :

Perhatikan Jurnal dan Buku Besar di atas : Tunjang Pajak diakui sebagai "Biaya Tunjangan Pajak". artinya : Baik pada Laporan Komersial maupun pada Laporan Fiskal, Tunjangan PPh pasal 21 dapat diakui sebagai beban, yang nanti pada "Laporan Laba Rugi Fiskal" untuk PPh tubuh akan menjadi faktor pengurang "Laba", dan akan mengurangi "Penghasilan Kena Pajak" Perusahaan.

Bagaimana Jika karyawan mendapat subsidi (bukan tunjangan) ? Jika diperlakukan sebagai "subsidi", maka angka sebesar Rp 250,000,- (Tunjangan Pajak di atas) tidak di ikut sertakan di dalam perhitungan PPh Pasal 21-nya. Dalam kasus ini (disubsidi), besarnya PPh pasal 21 yang dipotongkan pada Gaji karyawan ialah : PPh Pasal 21 bulan ini [dikurangi] Subsidi.

Bagaimana dengan Jurnal Akuntansinya ? Pada laporan komersial perusahaan, subsidi tersebut tetap dibebankan sebagai biaya yang akan mengurangi net earning perusahaan, akan tetapi pada laporan fiskal subsidi tersebut tidak diakui sebagai beban, melinkan dianggap sebagai natura (kenikmatan) yang diperoleh oleh kkaryawan. artinya : Subsidi tersebut tidak boleh diakui sebagai beban (biaya), sehingga pada laporan PPh Pasal 29 nya, Subsidi pajak merupakan koreksi fiskal positif yang akan menambah PPh Pasal 29 terhutangnya.

Artikel PPh Pasal 21 dengan kasus lainnya :

Perhitungan & Jurnal PPh Pasal 21 - Tunjangan Asuransi [-baca-]

Perhitungan & Jurnal PPh Pasal 21 - Tengah Tahun [-baca-]

Perhitungan & Jurnal PPh Pasal 21 - Bonus / THR [-baca-]