Penggunaan aktiva tetap (utilization) yaitu

2nd phase dari siklus hidup aktiva tetap. Pada masa inilah aktiva tetap diharapkan berproduksi, menghasilkan

output dan memperlihatkan hasil kembali (

gains / keuntungan / profit / earning) atas

cost yang pernah dikeluarkan pada masa perolehannya.

Namun demikian, setiap

revenue yang dihasilkan tentunya memerlukan adanya pengorbanan, yang dalam suatu transaksi lumrah kita sebut sebagai

beban/biaya (expenses) maupun

harga pokok (cost).

Untuk berproduksi, menghasilkan

output yang pada kesudahannya menghasilkan

revenue, aktiva tetap harus dipekerjakan (

occupied) secara maksimal. Ada aktivitas-aktivitas.

Atas aktivitas-aktivitas yang dilakukan pada suatu aktiva tetap, ada 2 (dua) konsekwensi utama yang akan timbul :

1. Adanya pengeluaran (expenditure) untuk pemeliharaan (maintenance), perbaikan (repair/betterment), penggantian komponen (replacement), turun mesin (overhaul).

2. Adanya penurunan fungsi sekaligus berkurangnya umur hemat atas aktiva tetap yang dipergunakan, yang biasa kita kenal dengan

PENYUSUTAN (depreciation).

A. PENGELUARAN (Expenditure) DI MASA PENGGUNAANSeperti disebutkan diatas, konsekwensi pertama atas penggunaan aktiva tetap yaitu adanya pengeluaran-pengeluaran.

The main issue on this phase is :“WHETHER THOSE EXPENDITURES SUPPOSED TO BE TREATEN AS AN EXPENSE OR TO BE CAPITALIZED”.Ya….. “

Dibebankan atau di kapitalisasi?”.

Berikut yaitu aktivitas-aktivitas yang biasa terjadi pada penggunaan aktiva tetap beserta panduan dasar perlakuan akuntansinya (sekalikus akan menjawab pertanyaan besar di atas) :

1). Pemeliharaan (Maintenance)Tindakan atau acara yang ditujukan “hanya” untuk menciptakan suatu aktiva tetap berfungsi sebagaimana mestinya disebut dengan PEMELIHARAAN (Maintenance), dan pengeluaran yang timbul hendaknya di bebankan (dijadikan biaya) pada periode yang sama.

Apakah boleh dikapitalisasi ? (jawabannya ada di final sub pokok bahasan ini)

Contoh Kasus :

PT. Royal Bali Cemerlang, membayar sebesar Rp 75,000,- untuk membersihkan 1 unit AC di ruangan Accounting sekaligus menambah Freon sebanyak 5 psi.

Jelas sanggup kita lihat bahwa acara ini yaitu dimaksudkan hanya untuk menciptakan AC tersebut sanggup berfungsi sebagaimana mestinya, maka atas pengeluaran tersebut dicatat sebagai berikut :

[-Debit-]. Office Maintenance = Rp 75,000,-

[-Credit-]. Petty Cash = Rp 75,000,-

2). Perbaikan (Repair/betterment)

Perbaikan (repair) diperhitungkan sebagai acara yang lebih besar dibandingkan dengan pemeliharaan (maintenance). Dikatakan perbaikan (repair) apabila; untuk menciptakan aktiva tersebut berfungsi sebagaimana mestinya diharapkan tindakan pemulihan kondisi atas bagian/sparepart/komponen yang mengalami penurunan fungsi, akan tetapi belum diharapkan suatu penggantian.

Contoh Kasus :

Dari perkara yang sama di atas, akan tetapi tehnisi AC perlu melaksanakan penyambungan kabel ulang dan melaksanakan pengelasan pada pangkal pipa selang yang sudah mengalami korosi ringan. Untuk itu PT. Royal Bali Cemerlang harus mengeluarkan biaya suplemen sebesar Rp 350,000,-

Dapat kita lihat bahwa tindakan ini tidak hanya sekedar melaksanakan pemeliharaan (maintenance) melainkan sudah terjadi acara perbaikan (repaires). Untuk itu PT. Royal Bali Cemerlang melaksanakan pencatatan sebagai berikut :

[-Debit-]. Akumulasi penyusutan AC = Rp 350,000,-

[-Debit-]. Office Maintenace = Rp 75,000

[-Credit-]. Petty Cash = Rp 425,000,-

Apakah boleh dikapitalisasi semua ? (jawabannya ada di final sub pokok bahasan ini)

3). Penggantian Komponen (replacement)Istilah penggantian komponen (

replacement) terang artinya. Ditandai dengan adanya penggantian atas satu komponen atau lebih dari suatu aktiva tetap.

Contoh Kasus :Bagian IT menemukan salah satu mouse computer tidak berfungsi lagi, dan sebuah DVD RW pada computer yang lain juga tidak berfungsi, untuk itu diperlu dilakukan penggantian terhadap kedua kompenen tersebut secara terpisah. Dari nota pembelian komponen terlihat harga mouse yaitu Rp 35,000,- sedangkan harga DVD RW yaitu Rp 450,000,-

Atas transaksi tersebut, dilakukan pencatatan sebagai berikut :

[-Debit-]. Maintenance = Rp 35,000,-

[-Debit-]. Akumulasi penyusutan Computer = Rp 450,000,-

[-Credit-]. Petty Cash = Rp 485,000,-

Mengapa tidak dikapitalisasi semua ?. Mengapa tidak di debit Akumulasi Penyusutan saja ? (temukan jawabannya di final sub pokok bahasan ini).

4). Pengangkatan Kapasitas (Up-grading)

Pada fase pertumbuhan perusahaan, biasanya disertai dengan peningkatan produksi, sebagai konsekwensinya, tidak jarang perusahaan harus melaksanakan upgrade (peningkatan kapasitas) terhadap aktiva tetap yang dipakai (entah itu mesin, peralatan bahkan gedungnya). Atas suatu upgrading, tentu akan memicu adanya pengeluaran-pengeluaran yang biasanya cukup material.

Contoh Kasus :

Sudah beberapa bulan belakangan ini listrik di pabrik PT. XYZ sering mengalami padam ditempat. Setelah diselidiki oleh electrician, diketahui penyebabnya yaitu alasannya penggunaan listrik di pabrik yang semakin meningkat seiring dengan adanya penambahan beberapa mesin. Untuk itu diharapkan penambahan daya. Atas penambahan daya tersebut, terjadi pengeluaran kas dengan rincian sebagai berikut :

1 unit Generator 30 KWH = Rp 18,000,000,-

1 unit panel MCB = Rp 1,500,000,-

400 meter Kabel = Rp 500,000,-

Biaya pemasangan = Rp 1,000,000,-

Total Pengeluaran = Rp 21,000,000,-

Transaksi tersebut dicatat :

[-Debit-]. Peralatan Listrik = Rp 21,000,000,-

[-Credit-]. Kas Bank A = Rp 21,000,000,-

5). Turun Mesin (overhaul)

Istilah turun mesin (overhaul) terjadi pada aktiva tetap yang bekerjanya memakai mesin. Misalnya : Mobil, Kendaraan, mesin produksi, peralatan produksi. Dikatakan mengalami turun mesin apabila untuk membuatnya berfungsi lebih baik, diharapkan tindakan pembongkaran terhadaphampir seluruh komponen atau komponen utama dari aktiva tersebut, untuk kemudian dilakukan pemasangan kembali. Pada proses turun mesin hampir niscaya akan terjadi sekaligus tindakan : Pemeliharaan, Perbaikan, penggantian koponen. Turun mesin (overhaul) biasanya terjadi disaat-saat aktiva tersebut mengalami penurunan fungsi (kapasitas) yang sangat signifikan akhir penggunaan yang sudah relatif lama.

Aktifitas turun mesin (overhaul) sudah niscaya akan menciptakan umur hemat aktiva tersebut menjadi bertambah. Untuk itu, pengeluaran-pengeluaran yang timbul hendaknya dikapitalisasi dengan cara mendebit rekening akumulasi penyusutan (accumulated depreciation) sebesar pengeluaran overhaul tersebut.

Contoh Kasus :

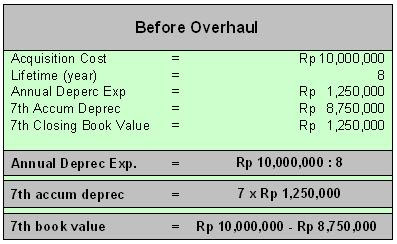

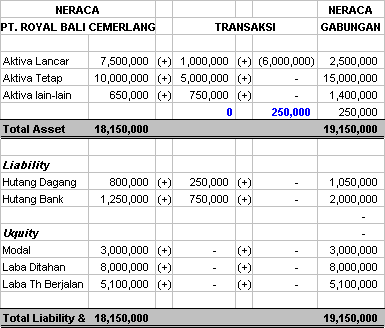

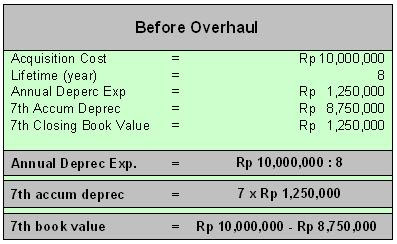

Memasuki tahun ke-8, salah satu mesin produksi PT. Royal Bali Cemerlang yang 7 tahun kemudian diperoleh Rp 10,000,000,- (life time estimation 8 tahun), perlu dilakukan turun mesin, untuk melaksanakan turun mesin, perusahaan membayar sebesar Rp 7,000,000,- sesudah turun mesin, mesin tersebut diperkirakan akan masih produktif hingga 7 tahun ke depan.

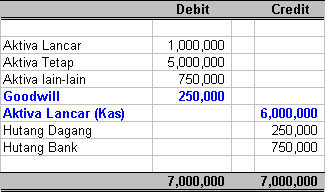

Maka dilakukan pencatatan sebagai berikut :

[-Debit-]. Akumulasi penyusutan = Rp 7,000,000,-

[-Credit-]. Kas = Rp 7,000,000,-

Catatan : Jurnal di atas yaitu untuk mengkapitalisasi pengeluaran atas overhaul (turun mesin) sebesar Rp 7,000,000,-

Masalah berikutnya :

Berapa besarnya akumulasi penyusutan (Accum Deprec) sesudah terjadi overhaul ?

Berapa besarnya Nilai Buku (book value) sesudah overhaul ?

Berapa biaya penyusutan (depreciation) yang akan dibebankan pada tahun ke-8 ini ?

Berapa Nilau Buku Tutup Tahun ke-8 (Closing Book Value) nanti ?

Untuk menjawab semua pertanyaan di atas, maka perlu kita lakukan perhitungan awal sebagai berikut :

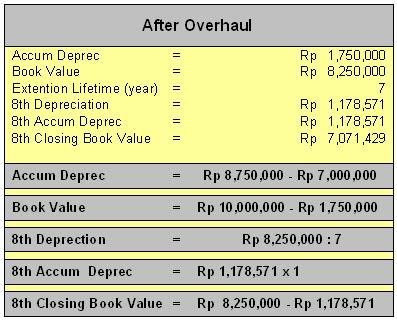

Selanjutnya perhatikan perhitungan pada gambar dibawah ini :

Dapat kita lihat bahwa :

Setelah pengeluaran overhaul di kapitalisasi sebesar Rp 7,000,000 dengan cara mendebit rekening Akumulasi penyusutan sebesar Rp 7,000,000, maka :

Akumulasi Penyusutan berkurang sebesar Rp 7,000,000, sehingga Akumulasi Penyusutan sesudah overhaul yaitu Rp 8,750,000 – Rp 7,000,000 = Rp 1,750,000

Nilai Buku menjadi Rp 10,000,000 – Rp 1,750,000 = Rp 8,250,000Penyusutan yang

Dapat dibebankan pada tahun ke-8 ini yaitu sebesar Rp 8,250,000 : 7 = Rp 1,178,571 (angka 7 yaitu umur hemat sesudah overhaul, ingat : “setelah overhaul diperkirakan mesin akan tetap produktif hingga 7 tahun ke depan”).

Nilai Buku tutup tahun ke-8 ini pun menjadi sanggup kita hitung, yaitu : Rp 8,250,000 – Rp 1,178,571,- = Rp 7,071,429,-

Faktor-faktor Lain yang Perlu Dipertimbangkan

In term to determine whether the expenditure supposed to be treaten as an expense or to be capitalized, using all the above approach is simply not enough :-), seems that we need another terminology…

Misalnya : terjadi penggantian salah satu komponen (dalam pola di atas penggantian mouse untuk sebuah unit PC ), penggantian komponen seharusnya di kapitalisasi, tetapi mau dikapitalisasi juga nilainya koq kecil, harga mouse cuma Rp 35,000,- sementara harga satu unit computer standar (termasuk mouse tentunya) mungkin antara Rp 4,000,000 s/d. Rp 5,000,000,- .

Yup….. kita perlu pendekatan lain untuk melengkapinya.

Berikut yaitu faktor-faktor yang PERLU dipertimbangkan untuk mendeterminasi apakah suatu pengeluaraan di masa penggunaan aktiva “dibebankan atau di kapitalisasi” :

1. Tingkat Keseringan

Jika jenis pengeluaran tersebut sering terjadi dan sifatnya rutin (repetitive), sebaiknya pengeluaran tersebut dibiayakan saja, and vice versa…

2. Metrialitas

Jika pengeluaran tersebut sifatnya material, maka sebaiknya dikapitalisasi, kalau tidak berarti di bebankan (silahkan diukur dengan membandingkan antara pengeluaran yang terjadi dengan harga perolehan aktiva-nya).

3. Lama Manfaat

Jika pengeluaran tersebut diperkirakan akan memperlihatkan manfaat lebih dari satu tahun buku, maka sebaiknya di kapitalisasi, kalau hanya satu tahun buku atau kurang, sebaiknya dibebankan diperiode yang sama saja.

4. Pengaruhnya terhadap Umur Ekonomis atau kapasitas

Jika pengeluaran tersebut diperkirakan akan menambah umur hemat atau meningkatkan kapasitas,maka sebaiknya di kapitalisasi. Demikian sebaliknya.

Mudah-mudahan suplemen pertimbangan di atas merupakan tanggapan atas pertanyaan-pertanyaan yang sengaja saya tunda di awal artikel :-)

Sepertinya gres satu sub-pokok bahasan saja, sudah begitu panjang. Terpaksa pembahasan mengenai penyusutan (depereciation) kita bahas di postingan berikutnya. Mudah-mudahan sabar menunggu ya :-).

Sebagai obat atas pemenggalan ini, saya berikan satu renungan, yang mungkin berguna…..

Sebagai seorang book keeper tentu menginginkan perlakuan akuntansi yang sangat precisely… Tapi, perlu diingat “Accounting Is Not A Law”, so… tidak ada istilah benar atau salah dalam perlakuan akuntansi…. Yang ada yaitu “Appropriate or In-appropriate” (wajar atau tak wajar). Yang menjadi main priority dari perlakuan akuntansi yaitu PENGGUNA (the user).

Sebagai seorang book keeper tentu menginginkan perlakuan akuntansi yang sangat precisely… Tapi, perlu diingat “Accounting Is Not A Law”, so… tidak ada istilah benar atau salah dalam perlakuan akuntansi…. Yang ada yaitu “Appropriate or In-appropriate” (wajar atau tak wajar). Yang menjadi main priority dari perlakuan akuntansi yaitu PENGGUNA (the user).

Maka dari itu, setiap kali melaksanakan evaluasi (pengukuran/penghitungan), ratifikasi (pencatatan) maupun pelaporan (disclosure), instead of thinking about correct or not correct, try to think about :

- Will the user be able to read (hence to understand) the report ?

- Will this journal entry potentially lead the user to a bias interpretation or not ?

- Is this transaction potentially an erroneous or fraud ?

- Are you comfortable with the number and they way you record it ?.

Jika semua pertanyaan-pertanyaan tersebut sanggup anda jawab tanpa keraguan, maka anda tidak perlu ragu lagi. Lets do it and get it done !.

Untuk jurnal pembayaran pada cicilan yang ke-3 dan seterusnya tentu sudah sanggup dihitung bukan ?.

Untuk jurnal pembayaran pada cicilan yang ke-3 dan seterusnya tentu sudah sanggup dihitung bukan ?.